הסצנה הזו נשמעת מוכרת? אתה פותח את הטלפון שלך, נכנס לחשבון התיווך המקוון שלך ו...זה ים של אדום... כאילו זה היה במשך מה שנראה כמו נצח.

הסצנה הזו נשמעת מוכרת? אתה פותח את הטלפון שלך, נכנס לחשבון התיווך המקוון שלך ו...זה ים של אדום... כאילו זה היה במשך מה שנראה כמו נצח.

אם אי פעם החזקת השקעות במהלך שוק דובי או מיתון, אתה יודע כמה התחושה הזו יכולה להיות כואבת. ו-2022 הראתה לנו לדעת עד כמה השווקים תנודתיים עד כאב.

אבל מה אם התיק שלך לא היה צריך לדמם כל כך חזק בפעם הבאה שהשווקים ירדו? ומה אם הייתה דרך לרפד את תיק העבודות שלך עם מעט הגנה מפני השלכות?

הזן נכסים לא מתואמים: כלי רב עוצמה שכל משקיע יעריך.

בשותפות עם יצירות מאסטר, אנו מכסים את כל מה שאתה צריך לדעת על נכסים ללא קורלציה וכיצד להתחיל להשקיע בהם.

בדוק את Masterworks כאן >>>

מהם נכסים לא מתואמים?

מתאם נכסים מתייחס לכמה השקעות נעות זו בזו. בדרך כלל, ציוני מתאם נכסים נעים בין -1 ל-1, כאשר 1 שלילי אומר שלנכסים יש קשר הפוך לחלוטין בעוד שציון חיובי אחד אומר שהנכסים מתואמים לחלוטין. ציון אפס אומר שאין מתאם.

המונח "נכסים לא מתואמים" מתייחס אפוא לנכסים שאין להם מתאם שלילי או חיובי מאוד. ובדרך כלל, משקיעים משווים נכסים מול שוק המניות הכללי כאשר הם מחפשים נכסים לא מתואמים.

כל הרעיון הזה נובע מ

תורת הפורטפוליו המודרנית (MPT), אסטרטגיית השקעות שנוצרה על ידי הכלכלן הארי מרקוביץ ב-1952. MPT היא גישה מתמטית לבניית תיקים המנסה למקסם תשואה תוך לקיחת רמת סיכון ספציפית. כדי להשיג זאת, הוא מסתמך במידה רבה על בניית תיק מגוון, כולל נכסים רבים ללא מתאם.תורת הפורטפוליו המודרנית היא המסגרת המודרנית הרבה רובו-יועצים בנויים עליהם. וזו בעצם תיאוריית אבן היסוד כיצד לבנות א תיק חזק תוך התחשבות בסובלנות לסיכון.

מהם נכסים פופולריים ללא מתאם?

ישנם סוגים רבים של נכסים לא מתואמים שאתה יכול לשקול. אילו סוגי נכסים הגיוניים עבורך יהיו תלויים ביעדי ההשקעה הספציפיים שלך ובסבילות לסיכון.

זהב כסף

היסטורית, משקיעים פנו למתכות יקרות כמו זהב וכסף כשהשווקים יורדים. הסיבה לכך היא שמתכות יקרות כמו זהב הראו באופן היסטורי מתאם מועט לתנועות השוק או אפילו מתאם הפוך.

גם השקעה במתכות יקרות קלה מאוד. עבור חלק מהמשקיעים, קניית מטילי או תכשיטים היא הדרך שבה הם מגוונים את תיקי ההשקעות שלהם. אבל אתה יכול גם לקנות תעודות סל מזהב וכסף דרך רוב הברוקרים המקוונים.

חלק מהמשקיעים רואים גם מתכות יקרות כמועילות גידור אינפלציה, שהוא יתרון פוטנציאלי נוסף של החזקה כמה של קבוצת נכסים זו בתיק שלך.

יצירות אמנות משובחות

עוד נכס חסר קורלציה עולה בפופולריות הוא יצירות אמנות של מיליוני דולרים. מבחינה היסטורית, אומנות גבוהה אינו מתאם חזק עם שוקי המניות והאג"ח. אחרי הכל, המחיר של פיקאסו לא משתנה כמו המחיר של מניית טסלה.

לפי אנליסטים של Citi, לאמנות יפה יש מתאם קרוב ל-0 למניות. זה אומר שגם אם המניות ירדו, סביר להניח שההשקעות שלך באמנות לא ירדו איתם. מחקרים מראים גם כי יצירות אמנות עכשוויות רשמו עליות שנתיות בממוצע של 13.8% מאז 1995, על פני ה-S&P 500.

ולמרות שעלויות גבוהות איפשרו למשקיעים יומיומיים להוסיף אמנות לתיקים שלהם, זה השתנה הודות לפלטפורמות השקעה חלקיות.

לדוגמה, חברות כמו יצירות מאסטרמאפשר לך להשקיע במניות של יצירות אמנות כחולות של אמנים כמו בנקסי, מונה ופיקאסו. מניות מתחילות ב-$20 בלבד, אבל החברים שלהן משקיעים איתן יותר מ-30,000$ בממוצע. ברגע שאתה רוכש מניות, Masterworks מחזיקה בדרך כלל יצירות אמנות במשך כמה שנים כדי לאפשר הערכה

לאחר מכירה בסופו של דבר, מאסטרוורקס משלמת לבעלי המניות. והרקורד שלהם היה די מרשים.

לפי האתר שלה, הם העניקו לחברים +21%, + 27% ו-+32% תשואות נטו מהנפקות קודמות.

נכון, זה א השקעה לטווח ארוך. עם זאת, יש גם שוק משני שבו אתה יכול לקנות ולמכור מניות, מה שנותן לך קצת נזילות. בעבר, רק העשירים האולטרה יכלו לנצל את הנכס חסר המתאם הזה.

באופן כללי, פלטפורמות השקעה חלופיות כמו Masterworks עוזרים לדמוקרטיזציה של עולם ההשקעות ביצירות אמנות, ומסתבר שהרבה אנשים רוצים גישה. למעלה מ-587,000 אנשים נרשמו לאחרונה. רוצה לראות מה זמין כרגע?

קבל גישה מועדפת ממש כאן

נדל"ן וריט

נדל"ן ושוק המניות אינם חסרי קורלציה לחלוטין. אחרי הכל, כאשר השווקים נפגעים, אנו רואים פעמים רבות את הריבית עולה, מה שיש לה השפעה ישירה על שיעורי המשכנתא.

עם זאת, השקעות כמו REITs לא קשורים מאוד לשוק. לפי EquityZen, חלק מהסיבה למתאם החלש הזה היא העובדה שנדל"ן לא תמיד רגיש לחדשות מאקרו-כלכליות. יתר על כן, לנכסים ש-REIT מחזיקות יש בדרך כלל חוזי שכירות לטווח ארוך, כך שתזרים המזומנים יציב יותר.

לגבי איך אתה יכול להתחיל להשקיע בנדל"ן, יש הרבה אפשרויות. אם אין לך הון רב, באמצעות פלטפורמות מימון המונים בנדל"ן כמו גיוס כספים אוֹ הגיעו לבתים הם מקומות מצוינים להתחיל. חברות אלו כמוך משקיעות במניות של הכנסה עם 10 ו-$100 בהתאמה, ואתה לא חייב להיות משקיע מוסמך.

כמובן, אתה יכול לשקול גם רכישת נכס להשכרה אם יש לך את הכספים, אבל זה לוקח יותר סיכון מאשר מודל מימון ההמונים.

יַיִן

אם כבר מדברים על מימון המונים, שיגעון ההשקעות הזה לא נגע רק בעולם הנדל"ן ויצירות האמנות. למעשה, ישנן מספר פלטפורמות שמאפשרות לך כעת להשקיע ביין, המאפשר לך לגוון את תיק ההשקעות שלך עם עוד סוג נכסים ייחודי.

וכמו שאר סוגי הנכסים ברשימה זו, יין אינו מתאם חזק עם שוקי המניות והאג"ח. למעשה, מדובר בקבוצת נכסים יציבה היסטורית, ולפי פלטפורמת השקעות יין וינווסט, יין משובח גם עלה על ה-S&P 500 מאז שנת 2000.

Vinovest מאפשרת לך לבנות פורטפוליו של יינות משובחים החל מ-$1,000. הוא בוחר יינות על סמך סובלנות הסיכון והיעדים שלך, בדומה ליועצי רובו. עמלות שנתיות מתחילות ב-2.85% אך יורדות ככל שתשקיעו יותר.

פלטפורמות כמו וינט אפשר גם להשקיע ביין החל מ-$25 אם ברצונך להוסיף יין לפורטפוליו שלך אבל להתחיל עם פחות כסף.

איגרות חוב של שווקים מתעוררים

נכס אחרון אחד שאינו מתאם שאתה יכול לשקול עבור התיק שלך הוא אג"ח של שווקים מתעוררים. מדובר באגרות חוב שמדינות מתפתחות מנפיקות למימון פרויקטי פיתוח. הם בדרך כלל בסיכון גבוה יותר מהשקעות כמו אג"ח קונצרניות או ממשלתיות ממדינות מפותחות. עם זאת, התשואות יכולות להיות הרבה יותר גבוהות.

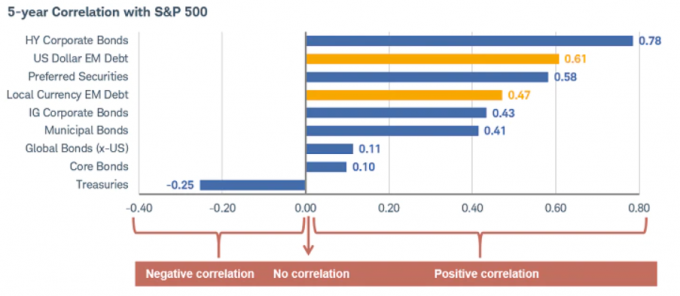

לפי שוואב, איגרות החוב של השווקים המתעוררים אינם בקורלציה גבוהה עם מניות בארה"ב ויכולות להציע תשואות דומות לחובות עם תשואה גבוהה. האג"ח האלה לַעֲשׂוֹת מתאם חזק יותר עם השווקים מאשר לאוצר ארה"ב, אבל עדיין יש מתאם חלש עד בינוני:

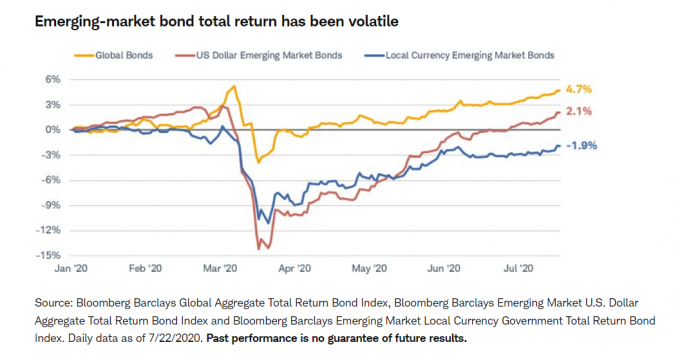

עם זאת, החיסרון העיקרי של איגרות חוב של שווקים מתעוררים הוא שהן תנודתיות, ולכן סיכון גבוה יותר. במהלך קוביד-19 למשל, איגרות החוב של השווקים המתעוררים ירדו ב-16% תוך מספר שבועות לפני שהבנקים המרכזיים נכנסו, מה שמדגיש עד כמה ההשקעה הזו יכולה להיות תנודתית:

בקיצור, איגרות חוב של שווקים מתעוררים הן אפשרות נוספת עבור משקיעים המחפשים נכסים לא מתואמים. אבל דעו כי השקעה זו דורשת גבוה יותר סובלנות לסיכון מאשר אלטרנטיבות רבות.

יתרונות וחסרונות של השקעה בנכסים לא מתואמים

יתרונות:

- הגנה על חסרונות: הטיעון העיקרי להשקעה בנכסים לא מתואמים הוא לספק הגנה כלפי מטה לתיק שלך. במילים אחרות, אם השווקים יורדים, חלק מהנכסים הבלתי מתואמים והמתואמים שלך יכולים לעזור להגן על התיק שלך ולשמור על תשואות מסוימות. זוהי אסטרטגיה שקרנות גידור משתמשות בהן כדי להגן על לקוחותיהן.

- פוטנציאל להחזרות גדולות: יתרון פוטנציאלי נוסף של נכסים לא מתואמים הוא הפוטנציאל לעלות על השוק. זה נכון במיוחד עבור נכסים בקורלציה הפוכה, אשר רואים רווחים דרמטיים כאשר השווקים צונחים.

- קל להתחיל: הודות לפלטפורמות השקעה חלקיות, כעת אתה יכול להשקיע במגוון של נכסים חלופיים עם $10 או אפילו פחות במקרים מסוימים.

חסרונות:

- חוסר הכנסה פוטנציאלי: חיסרון משמעותי אחד של נכסים לא מתואמים הוא שרבים מהם אינם מייצרים הכנסה קבועה. זה יכול להפוך אותם פחות מושכים עבור השקעות פרישה או משקיעים שאוהבים ניירות ערך כמו מניות דיבידנד או איגרות חוב.

- חששות נזילות: נכסים רבים שאינם בקורלציה אינם נזילים ביותר. זה הופך אותם לבחירה גרועה לנעילת רוב תיק ההשקעות שלך, וזו הסיבה שמשקיעים רבים דבקים בטווח של 5-10%.

- דרישות גילוי נאות: השקעה בחלופות ובנכסים ללא קורלציה יכולה להיות הרבה יותר מורכבת מרכישת מניות או תעודות סל. יש דרישות אחסון פיזיות לנכסים מסוימים כמו זהב וכסף. זיופים וזיופים יכולים להוות דאגה גם בחלל יצירות האמנות ופריטי האספנות. בסופו של דבר, זה אומר שהמשקיעים צריכים להשקיע זמן רב במחקר ובבדיקה מסוג זה של נכסים לא מתואמים לפני שהם משקיעים.

שורה תחתונה

ככל שהשקעות אלטרנטיביות הופכות פופולריות יותר, זה רק נהיה קל יותר להשקיע בנכסים לא מתואמים. אלו הן חדשות מצוינות למשקיעים יומיומיים, ולא רק קרנות גידור וחברות השקעות פרטיות זוכות להנות מסוג זה של הגנה כלפי מטה.

עם זאת, זה לא אומר השקעה במניות, תעודות סל, קרנות נאמנות ועוד קשרים אינו רעיון טוב. במציאות, סוגים אלה של השקעות הם החלק הארי של תיקי השקעות מצליחים רבים של משקיעים. ואם אתה משקיע למען הכנסה או צמיחה, זו שיחה לא רעה.

בסופו של דבר, עליך לשרטט את סובלנות הסיכון והמטרה שלך ולאחר מכן לבנות תיק השקעות הגיוני עבורך. גיוון הוא חשוב, אבל תמיד ודא שאתה משקיע עם תוכנית משחק.

מוכן להשקיע באמנות עם Masterworks? השתמש בקישור הזה כדי לדלג על התור שלהם ברשימת ההמתנה >>>