Risikotoleranz ist Ihre Bereitschaft, Volatilität und Verluste in Ihren Anlagen zu tragen.

Ihre Risikotoleranz sollte sich direkt auf den Anlagemix auswirken, den Sie für Ihr Portfolio auswählen. Anleger, die sehr risikotolerant sind, möchten möglicherweise große Teile ihres Portfolios in volatile Vermögenswerte (wie Aktien) investieren. während diejenigen, die risikoscheuer sind, trotz des Potenzials für niedrigere möglicherweise an einer konservativeren Mischung von Vermögenswerten festhalten möchten kehrt zurück.

Dieser Artikel geht auf die verschiedenen Überlegungen ein, die in die Bestimmung Ihrer eigenen Risikobereitschaft einfließen sollten.

Warum es wichtig ist, Ihre Risikobereitschaft zu kennen

Für diejenigen, die speziell sind für den Ruhestand investieren, dreht sich die Bestimmung der Risikotoleranz oft um Faktoren wie:

- Zeit bis zur Rente

- Gewünschtes Einkommen im Ruhestand

- Voraussichtliche Ausgaben im Ruhestand

Das Verständnis dieser Faktoren hilft Ihnen dabei, die Investitionen, die Sie in Betracht ziehen, hin oder von ihnen abzulenken.

Es ist auch erwähnenswert, dass es bei der Bestimmung der Risikotoleranz um mehr geht als um die finanzielle Leistungsfähigkeit. Auch einige psychologische oder emotionale Faktoren können Ihre Risikoschwelle beeinflussen. Zum Beispiel kann die Verlustaversion – die Vorstellung, dass Verluste mehr Schmerz verursachen als die Freude, die man aus der gleichen Menge an Gewinnen erhält – eine wichtige Rolle bei der Bereitschaft eines Anlegers spielen, riskante Investitionen zu tätigen.

Risikobereitschaft vs. Risikofähigkeit

Auf den ersten Blick, Risikotoleranz und Risikofähigkeit mögen wie austauschbare Begriffe erscheinen. Obwohl es sich um verwandte Konzepte handelt, beziehen sie sich tatsächlich auf verschiedene Dinge. Lassen Sie uns untersuchen, was diese Begriffe bedeuten.

Risikofähigkeit

Die Risikofähigkeit liegt bei Ihnen finanzielle Fähigkeitobjektiv gesehen, um Volatilität und Verluste verkraften zu können.

Ihre individuelle finanzielle Situation bestimmt Ihre Risikofähigkeit. Wie viel Risiko gehen Sie bei der Verfolgung Ihrer finanziellen Ziele ein? fähig (anstatt bereit) zu übernehmen? Einkommen, Zeitrahmen und Rendite sind wesentliche Faktoren der Risikofähigkeit. Geringverdiener haben in der Regel eine geringe Risikofähigkeit, da es schwieriger ist, sich von einem Anlageverlust zu erholen.

Risikotoleranz

Risikotoleranz bezieht sich normalerweise auf Ihre persönliche Bereitschaft Volatilität und Verluste zu tragen (obwohl es manchmal – auch in diesem Artikel – allgemein als Sammelbegriff für alle Risiken verwendet wird).

Wie viel Geld bist du wirklich bereit (anstatt in der Lage) zu verlieren? Wie hoch ist Ihre emotionale Risikobereitschaft? Bei der Risikotoleranz geht es eher um die psychologische Stärke als um die finanziellen Mittel. Sie haben möglicherweise überschüssiges Kapital zu riskieren, aber wenn Sie besonders verlustscheu sind, neigen Sie möglicherweise eher dazu, Verlustpositionen zu halten.

Wie unterscheiden sich diese beiden Konzepte?

Nun, ein Investor hat vielleicht die Risikofähigkeit, bestimmte Investitionen zu tätigen, aber nicht die Risikobereitschaft. Stellen Sie sich zum Beispiel einen gesunden 25-Jährigen vor, der ein hohes Einkommen aus einem festen Job bezieht. Er hat eine große Notfallfonds und sein Einkommen übersteigt jeden Monat seine Ausgaben. Vermutlich verfügt er über eine erhebliche Risikofähigkeit.

Stellen Sie sich nun vor, dass er in Armut aufgewachsen ist und sich ständig Sorgen macht, nicht genug Geld zu haben. Dieser Faktor kann seine Risikotoleranz verringern, weil er nicht bereit ist, Geld zu verlieren, obwohl er es sich leisten kann.

Die persönliche Risikotoleranz kann selbst die objektivste Risikofähigkeit erschweren. Und Sie sollten Ihre finanziellen Ziele mit Blick auf beides planen. Sobald Ihre Risikofähigkeit und Ihre Risikobereitschaft aufeinander abgestimmt sind, können Sie damit beginnen, Ihr Portfolio so zu optimieren, dass es auf Ihre gewünschte Rendite abzielt und Ihnen gleichzeitig Sicherheit gibt.

Weiterlesen:Anlagerisiko 101: Alles, was Sie wissen müssen, bevor Sie investieren

Welche Faktoren definieren Ihre allgemeine Risikotoleranz

Wie bereits erwähnt, wird die finanzielle Risikobereitschaft von vielen Faktoren beeinflusst. Alles in Ihrem Leben, das Ihre finanzielle Situation und Ihren emotionalen Zustand beeinflusst, könnte sich auch auf Ihre Risikobereitschaft auswirken. Allerdings sind hier einige wichtige Faktoren, die Sie bei der Beurteilung Ihrer eigenen Risikobereitschaft berücksichtigen sollten:

- Zeitalter — Jüngere Anleger haben in der Regel eine höhere Risikobereitschaft, da sie über mehr Ertragskraft, mehr Zeit zur Realisierung von Gewinnen und mehr Zeit zur Erholung von Verlusten verfügen. Wenn Sie sich dem Ruhestand nähern, konzentriert sich Ihre Anlagestrategie in der Regel stärker auf Anlagen, die sicher sind oder ein festes Einkommen bieten.

- Finanzielle Ziele — Bei der Bestimmung Ihrer Risikotoleranz sollten Sie Ihre finanziellen Ziele berücksichtigen. Wenn Sie beispielsweise eine jährliche Rendite von 5 % benötigen, um Ihre Ziele im Ruhestand zu erreichen, können Sie sich entscheiden, dass Sie nicht nur bereit sind, ein Volatilitätsziel von mehr als 5 % jährliche Rendite zu tragen.

- Einkommen — Verdiener mit hohem Einkommen können aufgrund eines höheren Cashflows mehr Volatilität und Verluste hinnehmen. Wenn Ihre monatlichen Ausgaben jedoch Ihr monatliches Einkommen übersteigen oder sich diesem annähern, wird ein hohes Einkommen bei der Bestimmung der Risikotoleranz viel weniger berücksichtigt.

- Angehörige — Kinder zu haben, senkt in der Regel die Risikotoleranz aufgrund der zusätzlich erforderlichen Ressourcen für deren Erziehung und Betreuung.

- Schulden — Schulden verringern die Risikotoleranz, da es sich um finanzielle Verpflichtungen handelt, die normalerweise Ihre Ausgaben erhöhen. Es ist oft ratsam, vor einer Investition die Tilgung hochverzinslicher Schulden in Betracht zu ziehen.

- Die Gesundheit — Einige Personen neigen zu überraschenden Krankheitsanfällen, andere leiden unter ernsthaften Erkrankungen, die sich verschlimmern können. Riskante Investitionen sind möglicherweise keine kluge Wahl, wenn Sie nicht bereits über einen Notfallfonds verfügen, der unerwartete oder langfristige medizinische Kosten abdecken kann.

Wie wirkt sich die Risikotoleranz auf Ihre Anlagestrategie aus?

Das Verständnis der Risikobereitschaft ist eine Grundvoraussetzung für die richtige Vermögensallokation. Wie werden Sie zwischen Aktien und Anleihen aufteilen? Sollten Sie in einen Indexfonds investieren, der Ihnen ein breites Marktengagement bietet? Oder wählen Sie bequem eine Handvoll Aktien aus, an die Sie glauben? All diese Fragen können nicht effektiv beantwortet werden, bis Sie Ihre Risikobereitschaft eingeschätzt haben.

Ihre Vermögensallokation und Anlagestrategie sollten auf Ihrer Risikobereitschaft basieren.

- Wenn Sie eine hohe Risikobereitschaft haben…können Sie einen größeren Prozentsatz Ihrer Investitionen in Wachstumsaktien investieren, um Ihr Portfolio aggressiv zu vergrößern.

- Wenn Sie eine geringere Risikotoleranz haben.. Sie könnten den größten Teil Ihres Portfolios sichereren Vermögenswerten wie Anleihen zuweisen.

- Und wenn Sie eine extrem geringe Risikobereitschaft haben…Sie möglicherweise einen größeren Teil Ihres Vermögens in Zahlungsmitteln und Zahlungsmitteläquivalenten halten. Zahlungsmittel und Zahlungsmitteläquivalente gelten oft als risikolos, da sie in der Regel staatlich versichert sind. Aber die Kehrseite einer zu vorsichtigen Haltung ist, dass die Inflation Ihr Geld mit der Zeit entwertet.

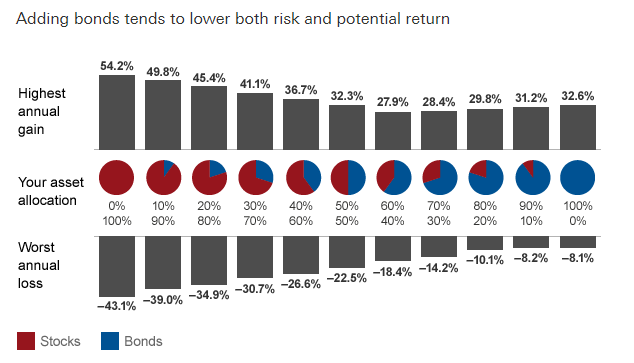

Wie das folgende Diagramm von Vanguard zeigt, wird das Hinzufügen weiterer Anleihen zu Ihrem Portfolio im Allgemeinen sowohl die Volatilität als auch die Gesamtrendite verringern.

Quelle: Vorhut

Die obige Grafik berücksichtigt nur Aktien und Anleihen. Sie können Ihrem Portfolio aber auch andere Anlageklassen hinzufügen, um Ihre Diversifikation weiter zu erhöhen. Im Allgemeinen gilt: Je risikoscheuer Sie sind, desto weniger Ihres Portfolios sollten Sie alternativen Anlagen widmen Kryptowährung oder Immobilien-Crowdfunding.

Wann ist es ein guter Zeitpunkt, Ihre Risikotoleranz zu bewerten?

Jeder Meilenstein oder jedes Ereignis in Ihrem Leben, das sich auf Ihre finanziellen Umstände auswirkt, rechtfertigt eine Neubewertung Ihrer Risikotoleranz. Wichtige Ereignisse wie Heirat, Kinderwunsch, Jobwechsel, Umzug oder Erbschaft erfordern eine Überprüfung Ihrer Risikobereitschaft.

Es ist auch wichtig zu berücksichtigen, dass die meisten Rentner eine viel geringere Erwerbsfähigkeit haben als während ihrer Erwerbsjahre. Daher verlassen sie sich in der Regel stark auf ihre Investitionen, Leistungen und Renten, um ihre Ausgaben zu decken. Wenn Sie sich dem Ruhestand nähern, haben Sie möglicherweise eine geringere Risikobereitschaft.

Dies ist der Zeitpunkt, an dem Sie erwägen könnten, einen größeren Teil Ihres Portfolios in festverzinsliche Anlagen zu verlagern, um einen stetigen Cashflow zu erzielen. Vielleicht möchten Sie auch erwägen, stärker in zu investieren Dividendenaktien. Davon abgesehen ist dies nur eine allgemeine Faustregel. Wenn ein Rentner mehrere einkommensgenerierende Vermögenswerte besitzt und einen berufstätigen Ehepartner hat, kann der Rentner immer noch eine hohe Risikobereitschaft haben.

Weiterlesen:Wie man für den Ruhestand investiert

So entwerfen Sie ein Portfolio rund um Ihre Risikotoleranz

Das Wachstum eines Portfolios erfordert Zeit, Geduld und strategisches Denken. Die Ermittlung Ihrer Risikotoleranz und die Quantifizierung Ihrer Risikofähigkeit sind der Schlüssel zur Bestimmung Ihrer Vermögensallokation.

Denken Sie daran: Ihre Risikotoleranz sollte sich in der Regel anpassen, wenn Sie sich Ihrem Renten- oder angestrebten Auszahlungsdatum nähern. In den meisten Fällen wirst du den Anteil festverzinslicher Vermögenswerte (wie Anleihen) in deinem Portfolio schrittweise erhöhen wollen. Wenn Sie nach einer einfacheren Möglichkeit suchen, dies zu erreichen, Stichtagsfonds wird diese Anpassungen automatisch für Sie vornehmen Robo-Berater wie Verbesserungund Vermögensfront.

Wenn Sie Ihre Risikotoleranz bestimmen und wissen, wann Sie sie neu bewerten müssen, können Sie ein Portfolio entwerfen, das richtig auf Ihre Persönlichkeit und Ihre Ziele abgestimmt ist. Um mehr darüber zu erfahren, wie Sie die richtige Vermögensallokation für Ihre Risikobereitschaft auswählen, Schauen Sie sich diese Anleitung an.

Haftungsausschluss: Die präsentierten Inhalte dienen nur zu Informationszwecken und stellen keine Finanz-, Anlage-, Steuer-, Rechts- oder Fachberatung dar. Wenn im Inhalt Wertpapiere erwähnt wurden, hält der Autor möglicherweise Positionen in den genannten Wertpapieren. Der Inhalt wird „wie besehen“ ohne ausdrückliche oder stillschweigende Zusicherungen oder Gewährleistungen bereitgestellt.

Jay Wu, CFA®, verfügt über mehr als ein Jahrzehnt Finanzerfahrung in den Bereichen Vermögensverwaltung, Restrukturierung und Investment Banking. Er gründete Money Knock ( https://moneyknock.com) um den Lesern zu helfen, durch die Feinheiten verschiedener Themen rund um Investitionen und persönliche Finanzen zu navigieren.

- Webseite