Če ste iskali poceni način za prenos sredstev družini, prijateljem in podjetjem v V državah po vsem svetu Wise (prej TransferWise) ponuja poceni način za enostavno in enostavno prenašanje denarja takoj.

Za razliko od nekaterih storitev mednarodnega prenosa, Moder uporablja vrednosti v realni valuti, ne pa napihnjene vrednosti, ki povečujejo realne stroške pošiljanja denarja. Prejemniki morajo imeti bančni račun, vi pa boste imeli možnost poslati sredstva preko svojega bančnega računa, debetne kartice ali kreditne kartice. Storitev je na voljo v mobilnih aplikacijah, zato lahko pošiljate denar in spremljate svojo dejavnost na poti.

Kazalo

- O Wiseju

- Kako deluje Wise?

- Pošiljanje denarja

- Prejemanje denarja

- Wise debetna kartica

- Wise for Business

- Modre lastnosti in prednosti

- Pametne cene in pristojbine

- Pristojbine za pošiljanje denarja

- Pristojbine za uporabo pametne debetne kartice

- Pristojbine za večvalutni račun

- Pristojbine za Wise for Business

- Kako odpreti račun pri Wise

- Modre prednosti in slabosti

- Bi morali uporabljati Wise?

O Wiseju

Ustanovljen leta 2011 s sedežem v New Yorku je Wise (prej TransferWise) sistem denarnih nakazil, specializiran za mednarodna denarna nakazila. Več kot 8 milijonov ljudi in podjetij uporablja sistem za pošiljanje denarja in to lahko počne po realnih menjalnih tečajih. Zaračunavajo najnižje možne pristojbine in ohranjajo popolno preglednost. To pomeni, da ni napihnjenih menjalnih tečajev in skritih pristojbin.

Družba ima 14 pisarn po vsem svetu, 2200 zaposlenih in trdi, da vsak mesec preselijo več kot 5 milijard dolarjev, s čimer uporabnikom vsak dan prihranijo 3 milijone dolarjev skritih pristojbin.

Prejemate lahko denar z mednarodnimi bančnimi podatki in spremljate svoje transakcije na pametnem telefonu. Aplikaciji je priložena tudi debetna kartica MasterCard, ki vam omogoča takojšnjo uporabo sredstev na vašem računu ali nakazilo. S storitvijo lahko hranite in prenesete več kot 50 valut in jih pretvorite kadar koli želite.

Wise ima a Urad za boljše poslovne ocene "B", ki razvršča organizacije na lestvici od A+ do F. Družba ima tudi oceno 4,2 od petih zvezdic več kot 88.000 uporabnikov Androida v Googlu Play ali 4,7 zvezdice od petih od več kot 20.000 uporabnikov iOS v trgovini App Store.

V začetku leta 2021 je Wise prestal novo blagovno znamko, v kateri so od starega imena TransferWise prešli na novo ime, preprosto Wise. Začeli so kot način mednarodnega prenosa denarja, vendar so se razširili na veliko več. Posledično so v svojem imenu opustili »prenos«, da bi odražali njihovo širšo ponudbo.

Kako deluje Wise?

Moder lahko uporabljate tako s spletnega mesta kot iz njegove mobilne aplikacije. Ko odprete svoj račun, boste lahko v svojem računu hranili več kot 50 valut in se s prejemniki dogovorili za prenose v več kot 70 državah.

Dobili boste lahko bančne podatke, ki vam omogočajo prejemanje avstralskih dolarjev (AUD), evrov (EUR), britanskih funtov (GBP), novozelandskih dolarjev (NZD), poljskih zlotov (PLN) in ameriških dolarjev (USD). Nastavljen je tudi za neposredne obremenitve v britanskih funtih za evre.

Pošiljanje denarja

Denar lahko pošljete s posameznega ali skupnega bančnega računa. Če imate Wise for Business, lahko sredstva pošljete z bančnega računa na ime svojega podjetja. Denar je mogoče poslati v večino sodelujočih držav, v nekaterih državah pa je treba nakazila opraviti v lokalni valuti. Običajno so to manj priljubljene valute.

Na splošno lahko denar pošiljate in prejemate prek povezanega bančnega računa ali kreditne ali debetne kartice. Uporabite lahko tudi sistem SWIFT, ki je eden največjih mednarodnih prenosnih sistemov na svetu.

Prejemanje denarja

Če želite prejeti denar na svoj račun, morate banki dati podatke o valuti, v kateri želite plačati, in ime osebe, ki vam želi plačati. Vendar lahko denar neposredno prejmete na svoj račun v avstralskih dolarjih, britanskih funtih, evrih, madžarskih forintih, novozelandskih dolarjih, poljskih zlotih, singapurskih dolarjih in ameriških dolarjih. (Romunski lev je na voljo samo prebivalcem Združenega kraljestva in Romunije.)

Rezidenti ZDA so omejeni na prejemanje največ 250.000 USD na transakcijo na dan in največ 1 milijon USD na leto. Uporabniki poslovnih računov so omejeni na 3 milijone USD na transakcijo na dan in 5 milijonov USD na leto. Vendar pa ni omejitev glede količine ameriške valute, ki jo lahko prejmete na svoje račune.

Wise debetna kartica

Kartica Wise Debit MasterCard je na voljo, ko odprete svoj račun. Trenutno je na voljo v Evropi, ZDA, Avstraliji, Novi Zelandiji in Singapurju. Z debetno kartico lahko porabite v kateri koli valuti in vse z nizkimi provizijami.

Wise for Business

Storitev ima na voljo tudi poslovni račun. To je brezplačen spletni valutni račun, ki vam omogoča plačevanje, plačilo in mednarodno porabo denarja po realnem menjalnem tečaju. Z njim lahko plačujete račune, kupujete zaloge in upravljate plačne liste v več kot 70 državah. Družba trdi, da je uporaba 14 -krat cenejša kot uporaba PayPal.

Wise ima odprt API, ki vam omogoča, da svoj račun povežete s poslovnimi orodji, kar vam omogoča avtomatizacijo plačil in tokov dela. Storitev na primer deluje z Xero in različnimi računovodskimi orodji.

Modre lastnosti in prednosti

Razpoložljivost platforme: Spletno mesto in mobilna aplikacija Wise.

Število držav, kjer lahko nakažete sredstva: 70+.

Razpoložljive valute: 50+, vključno z avstralskim dolarjem, brazilskim realnim, kanadskim dolarjem, švicarskim frankom, evri, indijsko rupijo, japonskim jenom in ameriškim dolarjem. Vendar pa lahko z velikim številom valut pošiljate, vendar ne prejemate sredstev. Primeri so kitajski juan, izraelski šekel, južnokorejski von, mehiški peso, ruski rubelj in mnogi drugi.

Možnosti financiranja: Bančni račun, kreditne kartice in debetne kartice.

Največji transferji: 15.000 USD pri prvem prenosu, nato 20.000 USD pri naslednjih prenosih. Če pa za financiranje uporabite bančno nakazilo, lahko nakažete do 1 milijon USD na prenos.

Varnost: Wise nima nobene vrste zavarovanja, ki ga sponzorira država, na primer FDIC. Ker pa Wise ni banka, ne zadržuje vašega denarja, je bolj klirinška hiša. Vaš denar imajo le za kratek čas, potreben za nakazilo, ne pa za mesece ali leta kot banka. Trdijo, da so vaša sredstva 100% varna.

Po zakonu mora Wise hraniti vse vaše denarne račune, ki so popolnoma ločeni od tistih, ki jih uporabljajo za poslovanje. To pomeni, da bi tudi če bi Wise prenehal poslovati, bi bil vaš denar še vedno varen. Sredstva imajo v velikih finančnih institucijah, kot sta Barclays in J. P. Morgan Chase. V ZDA Wise urejajo Mreža za izvrševanje finančnih kaznivih dejanj (FinCEN), agencija ameriške vlade.

Storitev za stranke: Na voljo po telefonu, od ponedeljka do petka, od 8.00 do 20.00 po vzhodnem času.

Mobilna aplikacija: Na voljo v Googlu Play za naprave Android 5.0 in novejše ter v App Store za uporabnike iOS za naprave iOS 11.0 in novejše. Združljiv je z iPhone, iPad in iPod touch.

Začnite pošiljati denar z Wise

Pametne cene in pristojbine

Wise ima ločen urnik pristojbin za pošiljanje denarja, uporabo debetne kartice Wise, pristojbine za večvalutni račun in uporabo Wise for Business.

Pristojbine za pošiljanje denarja

Moder pri pretvorbi ene valute v drugo uporablja tako imenovane tečaje srednjega trga. To je mera, ki jo banke uporabljajo pri pošiljanju sredstev med seboj.

Koliko boste plačali za prenos, je odvisno od kombinacije menjalnega tečaja na določen dan nakazila in provizije za transakcijo. Znesek vsakega je odvisen od tega, koliko denarja pošiljate in kako plačujete (kreditna kartica, debetna kartica, bančni ACH ali nakazilo).

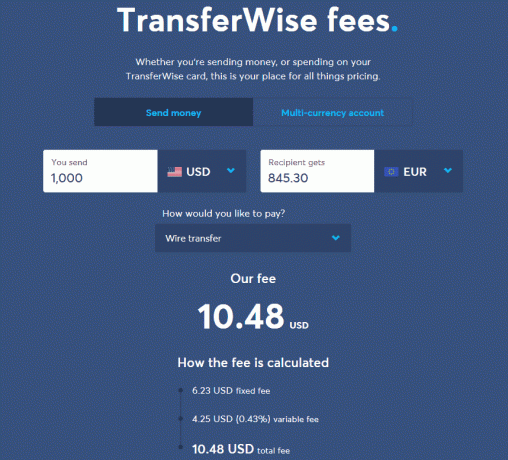

Spodnji posnetek zaslona prikazuje stroške pošiljanja 1.000 USD prejemniku, ki bo ta sredstva prejel v evrih z bančnim nakazilom:

Za pošiljanje denarja sem uporabil primer 1.000 USD, poslan prejemniku, ki bo prejel sredstva v evrih. Vendar se menjalni tečaj in provizija za transakcijo razlikujeta pri vsakem od štirih načinov financiranja - kreditna kartica, debetna kartica, bančni ACH in bančno nakazilo.

Za lažji izračun skupnih stroškov upoštevamo dve številki:

- Stopnja konverzije - kaj platforma uporablja kot stopnjo konverzije, ki je običajno slabša od dejanske stopnje konverzije.

- Stroški transakcije - koliko platforma zaračuna za prenos, kar je pogosto majhen odstotek ali pavšalna pristojbina.

Razčlenitev je naslednja (v času tega pisanja je bil dejanski menjalni tečaj od 1.000 USD do 854.20 EUR):

| Kreditna kartica | Debitna kartica | Banka ACH | Bančno nakazilo | |

|---|---|---|---|---|

| Stopnja konverzije | 1.000 USD do 817,99 evra |

1.000 USD do 840 evrov |

1.000 USD do 847,21 evra |

1.000 USD do 845,30 evra |

| Razpon konverzij vs. realni tečaj (od 854,20) |

36,21 evra (42,39 USD) |

14,20 evra (16,62 USD) |

6,99 evra (8,18 USD) |

8,90 evra (10,42 USD) |

| Stroški transakcije | $42.45 | $16.68 | $8.24 | $10.48 |

| Skupni stroški v ameriških dolarjih (%) | $84.84 (8.48%) | $33.30 (3.33%) | $16.42 (1.64%) | $20.90 (2.09%) |

Kot lahko vidite iz zgornje tabele, boste za plačilo konverzije plačali približno 1%, za bančno nakazilo pa 1% za transakcijsko provizijo in malo manj, če uporabljate bančni ACH. Vendar je skupni menjalni tečaj in provizija za transakcijo pri prenosu debetne kartice več kot 3%, pri kreditni kartici pa skoraj 9%.

Pristojbine so sorazmerno nižje pri večjih zneskih, zlasti pri bančnem nakazilu. Na primer, pristojbina za pošiljanje 1000 USD je 20,90 USD, medtem ko je pristojbina za pošiljanje 10 000 USD 49,02 USD. Lahko pošljete 10 -krat več denarja za le 2,5 -kratnik stroškov.

Pristojbine za uporabo pametne debetne kartice

Če imate v računu valuto, je debetna kartica brezplačna. Če tega ne storite, bo za uporabo kartice zaračunana provizija med 0,24% in 3,69%. Če pa kupujete prek spleta, lahko prodajalec zaračuna lastno provizijo za pretvorbo. Te pristojbine boste morda lahko zmanjšali ali se jim izognili, tako da od prodajalca zahtevate, da vam zaračuna v valuti po vaši izbiri.

Wise vam omogoča, da dvignete do 350 USD s svojega računa brez provizije. Ko pa presežete to omejitev, je 2% provizija za dvig. Če sredstev ni na vašem računu, se zaračuna provizija za pretvorbo, vendar se temu lahko izognete, če sredstva dvignete v lokalni valuti, kjer se nahaja bankomat.

Pristojbine za večvalutni račun

Za odpiranje večvalutnega računa ni pristojbin, tudi če je v računu več kot 50 valut. Prav tako ni mesečne ali letne pristojbine za račun in provizij za pošiljanje ali prejemanje denarja ali dodajanje sredstev na račun.

Če pa pretvorite med valutami na svojem računu ali če denar pošljete ali dvignete na ali iz bančnega računa zunaj Wise, obstajajo pristojbine za prenos.

Uporaba kartice Wise Debit MasterCard z računom je brezplačna, če imate na računu sredstva, sicer vam bomo zaračunali provizijo za pretvorbo.

Pristojbine za Wise for Business

Račun za Wise for Business lahko odprete brezplačno, čeprav je za pridobitev lastnih podatkov o mednarodni banki potrebna majhna enkratna pristojbina za nastavitev. Obstaja tudi majhna pristojbina za pretvorbo med valutami, bodisi v vašem računu ali če porabite debetno kartico v valuti, ki je nimate v računu.

Če denar pretvorite na svojem računu, vedno temelji na realnem menjalnem tečaju, skupaj z morebitnimi transakcijskimi provizijami, ki jih zaračuna Wise.

Začnite pošiljati denar z Wise

Kako odpreti račun pri Wise

Brezplačno se lahko prijavite za račun Wise. Prijavite se lahko prek spleta ali v mobilni aplikaciji. Edine podatke, ki jih morate posredovati, je vaš e -poštni naslov ali Google ali Facebook račun.

Modre prednosti in slabosti

Prednosti:

- Prenesite denar prejemnikom v več kot 70 državah, ki uporabljajo več kot 50 valut.

- Wise uporablja cene srednjega trga, ki so primerljive s tistimi, ki jih banke uporabljajo pri medsebojnih transakcijah. To je bistveno nižje od tistega, kar uporabljajo številne mednarodne storitve prenosa.

- Nakazila, opravljena z bančno nakazilo ali ACH, znašajo približno 2% ali manj, kar je približno polovica stroškov mednarodnega nakazila z uporabo PayPal.

- Vaš račun ima debetno kartico MasterCard, ki bo sprejeta povsod, kjer je dobrodošla kartica MasterCard.

- Wise je na voljo tudi za poslovno uporabo.

Slabosti:

- Pristojbine za nakazila z debetno in kreditno kartico se lahko gibljejo med 3% in 9%.

- Storitve za stranke so omejene na redne delovne dni, in sicer 12 ur na dan. To je lahko omejitev pri mednarodnih transakcijah, kjer je prejemnik v oddaljenem časovnem pasu.

Bi morali uporabljati Wise?

Če imate družino in prijatelje v drugih državah, kamor redno pošiljate sredstva, a Moder račun bo dragocena storitev. Če za nakazilo uporabite bančno nakazilo ali ACH, bodo skupni stroški manjši od 2%, kar je približno polovica tega, kar bo stalo s plačilom PayPal ali drugimi mednarodnimi storitvami za prenos.

Wise je lahko tudi odlična izbira za podjetja, ki opravljajo veliko mednarodnih poslov, zlasti pri finančnih prenosih. Pristojbine so nižje kot pri drugih sistemih prenosa.

Glavna pomanjkljivost Wiseja je, da so provizije višje pri debetnih in kreditnih karticah, zlasti pri kreditnih karticah, pri katerih so lahko provizije kar 9%. Toda tem dodatnim stroškom se lahko izognete z bančno nakazilo in nakazili ACH.

Če iščete cenejši način mednarodnega pošiljanja in prejemanja denarja, morate upoštevaj Wise.

Moder

Ocena izdelka

9.0/10

Prednosti

- Na voljo v več kot 70 državah z več kot 50 valutami

- Uporablja oblikovanje cen na srednjem trgu

- Poceni prenosi ACH

Slabosti

- Pristojbine za nakazila z debetno in kreditno kartico so med 3% in 9%

- Storitve za stranke so omejene na redne delovne dni, in sicer 12 ur na dan