bbudżetowanie dla par może wymagać więcej wysiłku i uwagi niż samodzielne planowanie budżetu. Ale to nawyk, którego wiele par desperacko musi się nauczyć.

A ostatnia ankieta Magnify Money ponad 1000 Amerykanów ujawniło niepokojące fakty dotyczące małżeństwa i pieniędzy. Jedna na pięć par, które odpowiedziały na ankietę, żałuje, że łączy finanse ze współmałżonkiem. A 21% respondentów wskazało finanse jako główną przyczynę rozwodu.

Oczywiste jest, że pieniądze mogą powodować wiele niezgody i konfliktów w związkach małżeńskich. Ale kiedy pary są w stanie otwarcie komunikować się o swoich celach finansowych i współpracować, aby je osiągnąć, może to naprawdę zbliżyć ich również emocjonalnie.

Bycie całkowicie uczciwym i praca w zespole to najlepszy sposób na zarządzanie finansami jako para. Narzędzia takie jak Zeta oraz Kapitał osobisty może pomóc wszystkim utrzymać tę samą stronę.

Czy jesteś zmęczony walką ze współmałżonkiem o pieniądze? Czy chcesz przestać walić głów i zacząć współpracować, aby zrealizować swoje finansowe marzenia? Oto cztery kroki, które mogą ułatwić budżetowanie parom.

1. Porozmawiaj ze współmałżonkiem o pieniądzach

Rozmowa ze współmałżonkiem o pieniądzach może być trudna. Ale to nie podlega negocjacjom, jeśli chcesz zdrowego małżeństwa. Ale jak angażujesz się w rozmowy o pieniądzach bez rozpalania III wojny światowej? Oto dziewięć wskazówek, które mogą pomóc Twojemu małżeństwu (i pieniądzom) przez wiele lat.

1. Powiedz wszystkim

Niezależnie od tego, czy jesteś jeszcze w trakcie planowania ślubu, czy też obchodziłeś już kilka lat rocznice ślubu, konieczne jest, abyś ty i twój współmałżonek dzielili się wszystkimi informacjami finansowymi inny. Obejmuje to wszelkie niespłacone długi, a także aktywa, takie jak konta oszczędnościowe, emerytalne i ubezpieczenia na życie.

Ta rozmowa jest ważna, ponieważ nie można iść naprzód finansowo, jeśli nie wiesz, gdzie jesteś. Poza tym ukrywanie pieniędzy przed współmałżonkiem jest receptą na urazę małżeńską. Ty i twój współmałżonek musicie to wszystko przynieść do stołu.

Nawet jeśli jesteś w związku małżeńskim na zawsze, jest to coś, co warto przeanalizować co kilka lat. Tak jak okresowe ważenie może sprawić, że Twoja waga nie będzie na Ciebie pełzać, okresowe odprawy wartości netto sprawią, że nie stracisz z oczu tego, jak sobie radzą Twoje pieniądze.

2. Przyjmij mentalność zespołową za swoje pieniądze

Naprawdę łatwo jest wskazać palcami i powiedzieć: „Cóż, on jest problemem, ponieważ nie przestanie kupować rzeczy” lub „Ona jest problemem, ponieważ nie przestanie wychodzić jeść”. Prawda jest taka, że żaden z was nie jest problem; problemem jest dług. Przestańcie się wzajemnie obwiniać. Zamiast tego połącz siły z długiem, a rozwiążesz ten problem szybciej, niż kiedykolwiek sobie wyobrażałeś. Wspólna praca nad swoimi finansami pomoże Ci również zaplanować większe zakupy, podatki i, co najważniejsze, emeryturę.

Związane z:Wszystko, co musisz wiedzieć, aby wyjść z długów

Kontynuacja postrzegania pieniędzy w kategoriach „twoje” i „moje” po ślubie to dobry sposób na rozpoczęcie kłótni i liczenie fasoli. Dlatego ważne jest, aby znaleźć sposób, aby spojrzeć na swoje pieniądze jako na coś, czym się dzielisz – co oznacza również dzielenie się swoimi decyzjami na ten temat.

Podczas gdy niektóre pary po prostu mieszają wszystkie swoje pieniądze na wspólnym koncie czekowym, inne uważają, że najlepiej dla nich jest skonfigurowanie systemu „twoja-mój-nasz”. Bez względu na to, jak zarządzasz logistyką, ważne jest, aby zacząć patrzeć na większość swoich pieniędzy z perspektywy zespołu.

3. Ustal cele dla małżeństwa i pieniędzy

Jednym z najlepszych sposobów na przyjęcie mentalności zespołowej za pieniądze jest wspólne wyznaczenie sobie celów życiowych. To nie tylko pomoże wam obojgu znaleźć się na tej samej stronie, ale będzie to zabawna część dyskusji o pieniądzach.

Usiądź ze współmałżonkiem i porozmawiaj o tym, co jest dla Ciebie ważne. Co cenisz jako rodzina? Zapisz te rzeczy. To czas na wysłuchanie partnera i zapisanie tego, co jest dla niego najważniejsze. Podziel się, dlaczego Twoje wartości są tak ważne i dlaczego chcesz, aby były kluczowe dla Twojej rodziny. Następnie spójrz na swoje konta bankowe i sprawdź, czy Twoje wydatki odpowiadają Twoim wartościom. Jeśli dojdzie do rozłączenia, nadszedł czas, aby wprowadzić pewne zmiany.

Następny, poświęć trochę czasu na omówienie swoich krótko- i długoterminowych celów. Jeśli chcesz zaplanować letnie wakacje w przyszłym roku, kupić domek za 10 lat lub zaoszczędzić 20 000 USD na edukację swojego dziecka, są to ważne rzeczy, o których warto porozmawiać, abyś mógł zacząć je planować. W tym ćwiczeniu nie odgryź więcej, niż możesz przeżuć. Określ, które z 3-5 celów są dla Ciebie najważniejsze i skup się na nich.

I regularnie wracaj do tych celów, abyś mógł określić, czy nadal jesteś na dobrej drodze i czy Twoje cele nadal pasują do życia, które wspólnie budujecie. Sprawdzanie swoich celów mniej więcej raz w roku pomoże ci je osiągnąć i dostosować je w razie potrzeby.

Czytaj więcej:101 umiejętności związanych z pieniędzmi, które powinien posiadać każdy nerd od pieniędzy

4. Zachowaj pewną niezależność finansową

Może to brzmieć jak całkowite przeciwieństwo przyjmowania mentalności zespołowej, ale ważne jest, aby każdy z małżonków miał pewną niezależność finansową. Żadne dwie osoby nie zrozumieją w pełni swoich nawyków związanych z wydawaniem pieniędzy. A całkowicie połączone zasoby mogą prowadzić do walk.

Na przykład mąż może nie być w stanie pojąć, w jaki sposób jego żona może co roku zrzucić 75 dolarów na idealnie spersonalizowany program na papierze. Tymczasem jego regularne zakupy piwa rzemieślniczego mogą sprawić, że jego żona drapie się po głowie.

Pozwolenie każdemu z małżonków na wydanie pieniędzy „ja” w dowolny sposób może pomóc obojgu małżonkom być szczęśliwszymi. Każdy z was będzie wiedział, że możecie zafundować sobie małe luksusy, nie szkodząc tym samym wynikom Waszego małżeństwa.

5. Śledź swoje wydatki i utwórz budżet

Wspaniale jest wiedzieć, ile jesteś wart i jakie są twoje cele, ale musisz także wiedzieć, co dzieje się z każdym dolarem, który przechodzi przez twoje ręce. Bez tych informacji budżetowanie dla par jest prawie niemożliwe.

Dostępnych jest wiele narzędzi do śledzenia pieniędzy (o dwóch popularnych narzędziach do budżetowania omówimy później). Wypróbuj różne systemy, aż znajdziesz taki, który Ci odpowiada. Bez względu na to, z jakiego systemu korzystasz, śledź swoje wydatki przez co najmniej miesiąc (najlepiej przez trzy miesiące) każdego roku, aby mieć dokładny wgląd w to, gdzie trafiają Twoje pieniądze.

Wielu finansowych guru, takich jak Dave Ramsey, oferuje porady dotyczące budżetowania, oprócz tysięcy stron internetowych dotyczących budżetowania dostępnych online. Podobnie jak w przypadku śledzenia wydatków, będziesz chciał znaleźć system, który działa najlepiej dla Ciebie. Najważniejszym aspektem budżetowania dla par jest jednak konsensus. Oboje małżonkowie muszą zgodzić się na budżet, w przeciwnym razie nie zostanie on wykorzystany.

6. Delegat

Niezależnie od tego, czy masz wspólne konto czekowe, oddzielne konta, czy mieszankę, prawdopodobnie jeden z małżonków będzie menedżerem pieniędzy w małżeństwie. Zdecyduj z wyprzedzeniem, kto będzie płacić rachunki, zrównoważyć książeczkę czekową, śledzić dokumentację finansową i podejmować codzienne decyzje finansowe.

Cała praca finansowa nie musi być wykonywana przez tę samą osobę, o ile obejmuje ona każdą decyzję finansową. Jeśli wcześniej zdecydowałeś, kto zajmie się każdym aspektem Twoich finansów, nie będziesz mieć miesiąca, w którym każdy z was myśli, że drugi spłacił kredyt hipoteczny.

7. Organizuj regularne spotkania finansowe

Częścią tego, co sprawia, że decyzje dotyczące pieniędzy są tak trudne, jest fakt, że nie ma naturalnego czasu na ich poruszanie. Właśnie tam pojawiają się regularne spotkania finansowe. Niezależnie od tego, czy spotkania odbywają się co tydzień, czy co miesiąc, należy zaplanować czas dla siebie, aby usiąść i porozmawiać z informacjami finansowymi. Jest to szczególnie ważne, gdy tylko jeden małżonek jest oddelegowanym zarządcą pieniędzy.

Twój program powinien zawierać omówienie nadchodzących rachunków, tego, jak wygląda budżet i gdzie jesteś z różnymi celami finansowymi. Jeśli takie regularne spotkania brzmią dla Ciebie równie romantycznie jak jego i jej operacja dentystyczna, spróbuj umówić się na randkę. Sprawdź swój budżet przy kilku piwach i zaplanuj obejrzenie filmu, gdy skończysz. To świetny sposób, aby skupić się na pozytywnych zmianach, które wprowadzasz w swoich finansach, zamiast rozwodzić się nad negatywnymi.

Być może mógłbyś rozważyć zainwestowanie w swój związek poprzez wspólne „spacery i rozmowy finansowe”. Może to być świetny sposób na omówienie ogólnych kwestii, takich jak cele, wartości, nadchodzące wydatki, a także marzenia na przyszłość. To może zdziałać cuda dla twojego związku oraz Twoje konto oszczędnościowe!

8. Plan na wypadek sytuacji awaryjnych

Niestety, życie małżeńskie nie zawsze jest płynne. Ważne jest, aby mieć odłożone pieniądze na wypadek, gdy sprawy finansowe nie idą dobrze. Zaczyna się od utworzenia funduszu awaryjnego. Większość ekspertów zaleca odłożenie 3-6 miesięcznej rezerwy gotówki w nagłych wypadkach.

Jednak oprócz funduszu awaryjnego należy również zaplanować najgorsze. Nikt nie chce myśleć o śmierci, ale ważne jest, aby pary małżeńskie upewniły się, że mają wystarczające ubezpieczenie na życie i zaktualizowany testament. Pomyśl o tym jako o najbardziej kochającej rzeczy, jaką możesz zrobić dla współmałżonka. To są najlepsze firmy ubezpieczeniowe online.

Związane z:Jak i dlaczego zacząć budować fundusz kryzysowy

9. Przynieś na stronę trzecią

Jeśli rozmowa z partnerem na temat pieniędzy zawsze prowadzi do kłótni, to może czas poszukać porady u wyszkolonego terapeuty lub doradcy. Korzystne może być również znalezienie Certyfikowanego doradcy finansowego, który może pomóc w sformułowaniu kompleksowego planu finansowego, który pomoże Ci wspólnie osiągnąć cele.

Ucz się więcej:Czego możesz oczekiwać od planisty finansowego

2. Zrozum swój osobisty styl pieniędzy

Jedną z najlepszych rzeczy, jakie możesz dla siebie zrobić, jest zrozumienie siebie. Ta rada jest często udzielana osobom przygotowującym się do nawiązania osobistej relacji z kimś innym.

Jednak ta rada dotyczy również sposobu, w jaki radzisz sobie z pieniędzmi. Twój związek z pieniędzmi musi być odgadnięty przez to, kim jesteś. A to oznacza, że musisz zrozumieć swój osobisty styl związany z pieniędzmi.

Poza Saver vs. Wydający

W wielu przypadkach mamy tendencję do określania innych (i siebie) jako wydających lub oszczędzających. Jednak twój osobisty styl pieniędzy wykracza poza to. Scott i Bethany Palmer, autorzy Najpierw jest miłość, potem pieniądze, zidentyfikuj pięć osobistości związanych z pieniędzmi:

- Wydający: Lubi wydawać.

- Wygaszacz: Szczypie grosze.

- Przyjmujący ryzyko: Jest gotów zaryzykować, jeśli uważa, że to dużo się opłaci.

- Poszukiwacz bezpieczeństwa: Wolałbym robić ruchy pieniężne w oparciu o bezpieczeństwo.

- Ulotka: Nie przejmuje się pieniędzmi (ani zarządzaniem nimi).

Twój osobisty styl pieniędzy może nawet wykraczać poza te pięć bardziej zniuansowanych kategorii. Aby zrozumieć swój osobisty styl związany z pieniędzmi, musisz wiedzieć, co jest dla Ciebie ważne i co uważasz za „warte tego”, gdy wydajesz pieniądze.

Na przykład niektórzy ludzie wolą doświadczenia od rzeczy. Jeśli to Ty, prawdopodobnie wolisz wyjść do swojej ulubionej restauracji niż kupić nowy drobiazg. Albo wolisz mieć 32-calowy telewizor i wybrać się na mini-wycieczkę niż kupować ogromny 60-calowy telewizor. Zrozumienie tego o sobie pomaga podejmować decyzje, z których jesteś szczęśliwszy.

Twój osobisty styl związany z pieniędzmi obejmuje również to, co myślisz o celu pieniędzy. Czy pieniądze same w sobie są końcem? Czy określasz swój status i wartość według ilości zgromadzonych pieniędzy? A może uważasz, że twoje zasoby finansowe powinny być skierowane na pomoc mniej szczęśliwym.

Motywacje pieniężne

Jest wiele rzeczy, które mają wpływ na twój osobisty styl pieniędzy. Kategoryzacja Twojego stylu pieniędzy może być trudna. Ale etykiety są mniej ważne niż zrozumienie osobistych motywacji do tego, jak wydajesz (lub oszczędzasz) pieniądze. Zobacz, co Cię motywuje i jak pasuje do Twoich przyszłych celów finansowych i obecnych wydatków.

Uczciwie oceń, jak myślisz o pieniądzach i jak Twoim zdaniem należy wykorzystać swoje zasoby finansowe. Nie odpowiadaj tym, co inni uważają za „właściwą” odpowiedź. Zamiast tego postaraj się przyjrzeć, co robisz ze swoimi pieniędzmi i co chciałbyś zrobić ze swoimi pieniędzmi. Jeśli nie podoba ci się to, co widzisz, możesz wprowadzić zmiany, aby Twój osobisty styl pieniędzy pasował do tego, kim chcesz być.

Jak sprawić, by Ty i Twój współmałżonek finansowo wrócili na tę samą stronę?

Więc co możesz zrobić, gdy ty i twój współmałżonek nie jesteście już na tej samej stronie finansowo? Wypróbuj te pomysły, aby zachować zdrowy rozsądek i wrócić do patrzenia oko w oko ze swoimi finansami.

1. Pamiętaj, że uczciwość jest najlepszą polityką

Zacznijmy od tego, że nigdy nie możesz znaleźć się na tej samej stronie i przepracować spraw finansowych, chyba że jesteś całkowicie szczery ze swoim współmałżonkiem. Wszystko trzeba położyć na stole. Żadnych tajemnic!

To jeden z powodów, dla których łączenie kont czekowych po ślubie może być dobrym posunięciem. Stajesz się jednością w małżeństwie, więc dlaczego nie stać się jednością w zarządzaniu swoimi finansami?

Jeśli istnieją poważne problemy z zaufaniem, możesz chcieć zobaczyć się z profesjonalnym doradcą. Najpierw pracuj nad małżeństwem. Zapewnij sobie solidne podstawy, a zarządzanie pieniędzmi stanie się łatwiejsze.

2. Uzyskaj proste wartości finansowe

Zakładając, że oboje możecie być uczciwi w waszym związku; musisz wtedy przyjrzeć się wartościom i pochodzeniu. Czy twój współmałżonek wydaje, a ty oszczędzasz? Jeśli tak, porozmawiaj na ten temat w sposób otwarty i szczerze powiedz o swoich mocnych i słabych stronach finansowych. Poszukaj sposobów na współpracę.

Dlaczego budżetowanie dla par jest tak ważne? Ponieważ pomaga zarówno oszczędzającym oraz wydający. Wydający mogą mieć pieniądze do wydania (o ile jest to w budżecie). A oszczędzający mogą mieć pieniądze do oszczędzania i nie wyciskać z budżetu każdego grosza na swoje cele oszczędnościowe.

3. Użyj odpowiednich narzędzi

Wiele osób wdaje się w gorące, abstrakcyjne dyskusje. „Zawsze wydajesz za dużo pieniędzy!” Co to właściwie znaczy? Najlepszym sposobem radzenia sobie z wyzwaniami finansowymi jest przelanie ich na papier.

Śledzenie wydatków każdego miesiąca (co wymaga tylko około 5 minut dziennie, jeśli korzystasz z oprogramowania do zarządzania pieniędzmi) zapewnia rejestr tego, dokąd trafiają wszystkie pieniądze. Stworzenie planu wydatków ze współmałżonkiem zapewnia, że oboje macie plan, na który możecie się zgodzić na początku miesiąca.

Myślisz, że ktoś wydaje za dużo pieniędzy? Przeprowadź rozmowę, przeglądając rejestr wydatków. Jeśli przekracza budżet, na który oboje się zgodziliście, musicie wspólnie przepracować sprawę bez ataku.

Jak zachęcić „wydawcę” do oszczędzania pieniędzy?

Jeśli chcesz zachęcić współmałżonka do oszczędzania, będziesz musiał przyjąć bardziej subtelne podejście – ne, które pozwoli twojemu współmałżonkowi również uchwycić wizję. Oto kilka kroków, które mogą pomóc.

1. Pracuj, aby naprawdę zrozumieć współmałżonka

Przede wszystkim ważne jest, aby zrozumieć, dlaczego współmałżonek nie jest zainteresowany oszczędzaniem. Czy on lub ona wierzy, że masz dużo pieniędzy na wszystko? Być może twój współmałżonek nie chce teraz ograniczać niektórych swoich wydatków, aby później znaleźć się w lepszej sytuacji.

A może twój małżonek po prostu nie rozumie, dlaczego chcesz oszczędzać. Przeprowadź spokojną dyskusję na temat pieniędzy, wyjaśnij swoją osobowość związaną z pieniędzmi, a następnie uważnie wysłuchaj współmałżonka. Gdy zrozumiesz „dlaczego” stojące za jego brakiem chęci do oszczędzania, możesz zacząć pomagać mu zrozumieć, dlaczego jest to dla Ciebie ważne.

2. Ustal wspólne cele

W niektórych przypadkach twój współmałżonek może czuć, że twoje pragnienie oszczędzania przyniesie ci tylko korzyści. Oznacza to, że musisz zaangażować współmałżonka w proces planowania finansowego w swoim domu. Porozmawiaj o tym, co oboje chcecie osiągnąć i omówcie, jak możecie osiągnąć wspólne cele.

Jeśli oboje chcecie wyjechać na wakacje, kupić nowy samochód lub zbudować gniazdo emerytalne, to jest coś, co możecie zrobić razem. Następnie wspólnie możecie ułożyć plan, jak to osiągnąć. To sprawia, że budżetowanie dla par jest przyjemniejsze. Jeśli twój współmałżonek czuje się zaangażowany w proces podejmowania decyzji i planowania, jest znacznie bardziej prawdopodobne, że zaangażuje się w oszczędzanie.

3. Zacznij mały

Nie ma powodu, aby przytłaczać współmałżonka ogromnymi planami natychmiastowego odłożenia 800 USD miesięcznie. Rzeczywiście, prawdopodobnie najlepiej zacząć od małych. Zasugeruj, że zamiast dwa razy w tygodniu wychodzić do restauracji, dwa razy w miesiącu wychodzisz na obiad.

Zaoszczędzone pieniądze bierzesz i odkładasz na wspólnym koncie oszczędnościowym. Przeanalizuj swoje wydatki ze współmałżonkiem i poszukaj sposobów na obniżenie kosztów. Zacznij od małych rzeczy.

Upewnij się, że zastąpiłeś wycięte przedmioty czymś wartościowym. Na przykład, jeśli nie zamierzasz jeść tak dużo, zaplanuj wspólne posiłki i rozważ wspólne gotowanie lub wspólne zakupy spożywcze. Nadal możesz spędzać razem czas –bez wydawania pieniędzy.

Kiedy ty i twój współmałżonek poczujecie się komfortowo z oszczędzaniem, możliwe jest zwiększenie kwoty, którą oszczędzacie. Możesz nawet rozpocząć jakąś działalność w domu lub sposób na uzyskanie dodatkowego dochodu, który może zwiększyć twoje wysiłki, aby zaoszczędzić więcej. Kluczem jest jednak zrobienie tego razem.

4. Zwróć uwagę na swój ton

Podczas tego procesu ważne jest, aby zwracać uwagę na sposób, w jaki mówisz. Staraj się nie oskarżać. Użyj języka „ja”, aby opisać, jak się czujesz. Unikaj mówienia współmałżonkowi, że to jego wina, że nie możesz zrobić żadnej z rzeczy, które chcesz – nawet jeśli czujesz, że to prawda.

Ważna jest mowa i język z szacunkiem, który opisuje twoje uczucia. A inkluzywne zwroty, które pomagają współmałżonkowi poczuć się częścią procesu, prawdopodobnie będą miały lepszy efekt niż skargi i oskarżenia.

3. Korzystaj z narzędzi, które ułatwiają budżetowanie dla par

Wielokrotnie mówiliśmy o znaczeniu budżetowania dla par. Ale praca nad wspólnym budżetem może być trudniejsza niż przestrzeganie osobistego budżetu. Korzystanie z narzędzia budżetowego, do którego oboje małżonkowie mogą uzyskać dostęp w dowolnym czasie i miejscu, może być bardzo pomocne.

Zeta i Personal Capital to dwa popularne narzędzia do budżetowania, które możesz wypróbować. Zeta to świetne narzędzie do codziennego budżetowania, zwłaszcza jeśli masz oddzielne konta bankowe. A kapitał osobisty może dać parom globalny obraz ich finansów i inwestycji. Przyjrzyjmy się bliżej, jak działają Zeta i Kapitał Osobisty.

Zeta

Podczas gdy wspólne konta bankowe mogą ułatwić parom dzielenie się swoimi funduszami i wyznaczanie celów, niektóre pary po prostu nie są gotowe na ten krok. Z Zeta to nie problem. Korzystanie z narzędzia do budżetowania dla par Zeta, możesz tworzyć wspólne budżety i cele — nawet jeśli nie masz wspólnych kont. Oto jak to działa.

Co to jest Zeta?

Zeta to strona internetowa i aplikacja do budżetowania dla par. To naprawdę narzędzie do finansów osobistych zaprojektowane od podstaw dla par. Po połączeniu kont bankowych z Zeta, możesz wybrać niektóre konta jako „osobiste”, a inne jako "wspólny." Kiedy oznaczysz konto jako „wspólne”, twój współmałżonek będzie mógł zobaczyć jego pełną transakcję historia. Jednak tylko Ty możesz zobaczyć aktywność na kontach oznaczonych jako „osobiste”.

W podobny sposób każdy z małżonków może ustalać budżety osobiste i wspólne. Ten projekt daje parom wysoki poziom kontroli nad tym, co jest udostępniane, a co pozostaje prywatne. Zeta z dumą określa się jako „narzędzie finansów osobistych dla współczesnej pary”.

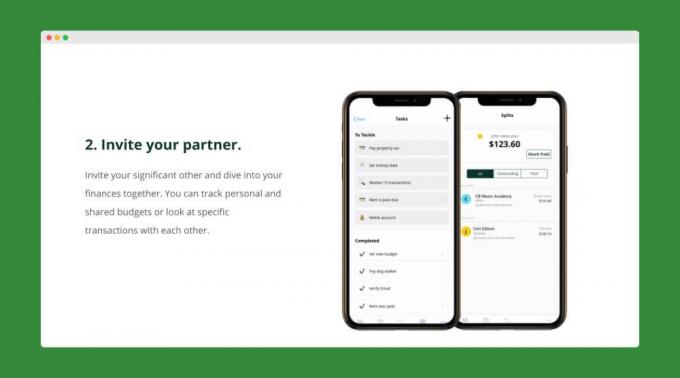

Jak zarejestrować się w Zeta

Rejestracja w Zeta jest szybkie i proste. Po prostu utwórz konto Zeta i połącz swoje osobiste i współdzielone konta bankowe. Po skonfigurowaniu możesz zaprosić swojego partnera, aby dołączył do Ciebie w Zeta. Gdy współmałżonek zaakceptuje Twoje zaproszenie, może dodać również swoje konta osobiste i współdzielone.

Teraz, gdy oba Twoje konta zostały dodane, możesz zająć się tworzeniem wspólnych budżetów i celów. Każdy z was może również tworzyć własne budżety. Po skonfigurowaniu budżetów i celów, Zeta będzie regularnie wysyłać Ci aktualizacje dokąd zmierzasz pieniądze. A nawet przypomną o nadchodzących rachunkach.

Cechy Zeta

Konta wspólne i osobiste oraz budżety to tylko wierzchołek góry lodowej, jeśli chodzi o Zestaw funkcji Zety. Oto krótka lista dodatkowych funkcji, które oferują, które ułatwiają budżetowanie dla par.

- Udostępnianie kontroli: Zawsze kontrolujesz to, co widzi Twój partner. Na przykład możesz zezwolić współmałżonkowi na saldo swoich kont osobistych, ale nie na poszczególne transakcje.

- Transakcje dzielone: Szybko podziel transakcje, aby pokazać część, którą jest winien każdy z małżonków.

- Notatki: Rób notatki lub zadawaj pytania dotyczące niektórych transakcji.

- Kategorie niestandardowe: Utwórz dowolną kategorię i śledź wydatki, które są dla Ciebie ważne.

Zeta również niedawno wystartowała funkcję „Konto wspólne”. Teraz pary mogą utworzyć konto współdzielone w Zeta w ciągu 5 minut. Konta te są ubezpieczone przez FDIC i nie mają żadnych opłat ani minimalnych opłat.

Zeta naprawdę eliminuje wiele kłopotów i frustracji związanych z budżetowaniem dla par z oddzielnymi kontami. A najlepsze jest to, że ich narzędzie jest całkowicie bezpłatne.

Przeczytaj naszą pełną recenzję Zeta.

Kapitał osobisty

Chociaż Zeta jest świetnym narzędziem do budżetowania, nie jest tak silna w pomaganiu w śledzeniu inwestycji lub wartości netto. Jest to jednak obszar, w którym Kapitał osobisty wyróżnia się. Jeśli ty i twój współmałżonek szukacie narzędzia, które da ci 360-stopniowy wgląd w twoje pieniądze, możesz spróbować wypróbować Kapitał osobisty. Przyjrzyjmy się, co ma do zaoferowania Kapitał Osobisty.

Co to jest kapitał osobisty?

Kapitał osobisty ułatwia synchronizację wszystkich kont finansowych w jednym miejscu. Możesz nie tylko kontrolować swoje konta bankowe, ale także śledzić swoje inwestycje, a nawet wartość swojego domu (poprzez partnerstwo Personal Capital z Zillow).

Podobnie jak inne narzędzia, Personal Capital sprawia, że miesięczne budżetowanie dla par jest szybkie i proste. A ich funkcja Cash Flow pokaże Ci dokładnie, ile pieniędzy wpłynęło i wypłynęło z Twoich kont w ciągu ostatnich 30 dni.

Ale gdzie Kapitał Osobisty naprawdę świeci jest w śledzeniu twoich inwestycji i wartości netto. Ich kalkulator wartości netto automatycznie odejmie to, co jesteś winien, od tego, co posiadasz, aby dać ci prawdziwy obraz tego, gdzie jesteś finansowo.

i Personal Capital oferuje szereg narzędzi inwestycyjnych, w tym kalkulator emerytalny, analizator opłat i planer edukacji. Narzędzia te ułatwiają śledzenie długoterminowych celów finansowych i odkrywanie ukrytych opłat.

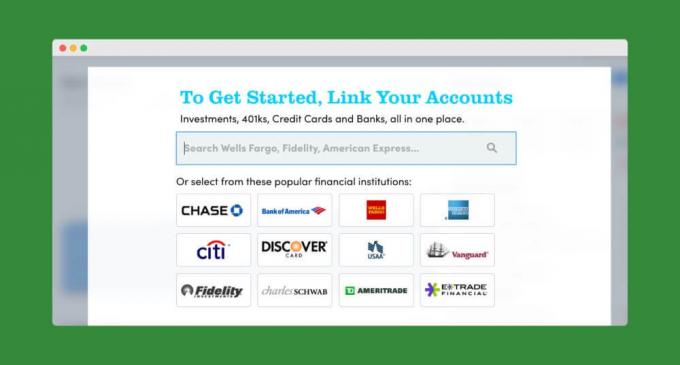

Jak zarejestrować się w celu uzyskania kapitału osobistego

Kliknij tutaj, aby przejść do Kapitału Osobistego– jest darmowy. Zaczniesz od utworzenia konta, podając swój adres e-mail, hasło i numer telefonu. Kliknij „Zarejestruj się” i utworzyłeś swoje konto. To wszystko!

Następnie Personal Capital przedstawi Ci krótką ankietę. Możesz to pominąć, jeśli chcesz. Ale ukończenie zajmuje tylko kilka sekund. Pomaga to ich oprogramowaniu dowiedzieć się więcej o Tobie i Twoich celach finansowych.

Następnie możesz zacząć łączyć swoje rachunki bankowe i inwestycyjne.

Po dodaniu wszystkich kont możesz rzucić okiem na ogólny obraz finansowy z pulpitu nawigacyjnego kapitału osobistego. Możesz także zacząć budować swój budżet lub zagłębić się w niektóre z ich zaawansowanych kalkulatorów i narzędzi.

Cechy kapitału osobistego

Wszystkie funkcje Kapitału Osobistego o których do tej pory rozmawialiśmy, są bezpłatne. Jeśli jednak chcesz, możesz zdecydować, że Personal Capital będzie zarządzać Twoimi inwestycjami za Ciebie. Mają zespół ludzkich doradców, którzy zarządzają ich kontami członkowskimi. Jeśli Twoje portfolio wynosi mniej niż 200 000 USD, uzyskasz pełny dostęp do ich Zespołu Doradczego. A przy większych kontach otrzymasz nawet dwóch dedykowanych doradców.

Opłaty za doradztwo Personal Capital są nieco droższe niż takie jak robo-doradcy Doskonalenie lub Wealthfront. Ale nadal jest dość skromny, zwłaszcza w przypadku usługi, która daje inwestorom dostęp do zarejestrowanych doradców finansowych. Konta z aktywami poniżej 1 miliona dolarów płacą 0,89% rocznie, podczas gdy duże konta płacą jeszcze mniej.

Nawet jeśli nie zdecydujesz się skorzystać z usługi zarządzania majątkiem Personal Capital, ich narzędzia finansów osobistych mogą pomóc Tobie i Twojemu współmałżonkowi w mocnym opanowaniu Twoich finansów. Możesz również rozważyć ich bezpłatne konto gotówkowe o wysokiej rentowności, które obecnie oferuje RRSO w wysokości 1,05% (1,10% dla klientów Advisory).

Przeczytaj naszą pełną recenzję Kapitału Osobistego.

4. Naucz swoje dzieci o pieniądzach

Kiedy dzieci przychodzą, ważne jest, aby odpowiednio doceniły to, jak mama i tata budują, oszczędzają, wydają i inwestują pieniądze. Zamiast mówić „Nie” lub „Nie stać nas na to”, gdy dzieci o coś proszą, wyjaśnij, dlaczego decydujesz się ograniczyć wydatki w niektórych kategoriach.

Oczywiście, jeśli Twoje dzieci są za małe, aby czytać lub rozumieć matematykę, nie będziesz w stanie uzyskać pełnego rozbicia budżetu. Ale są rzeczy, które możesz zrobić w każdym wieku, aby pomóc swoim dzieciom uzyskać właściwe spojrzenie na pieniądze. W naszym Kompletny przewodnik po nauczaniu dzieci o pieniądzach, znajdziesz plan roczny (od mniej niż 3 roku życia do wieku studenckiego), który pomoże Twoim dzieciom rozwijać mądre nawyki związane z pieniędzmi.

Gdy twoje dzieci dorosną, wyjaśnij im, że twoje pieniądze nie są wydawane „chcąc nie chcąc”. Oni musicie zrozumieć, że ty i twój współmałżonek celowo ustaliliście (i przestrzegacie) finansowe plan. Ucząc swoje dzieci o pieniądzach, gdy jeszcze mieszkają w domu, pomożesz im uniknąć błędów finansowych po opuszczeniu gniazda.

Następne kroki

Budżetowanie dla par może wymagać więcej pracy niż budżetowanie w pojedynkę. Ale potencjalne korzyści są warte wysiłku. Nie wiesz, od czego zacząć tworzenie wspólnego budżetu? Jednym z pomysłów byłoby, abyście oboje napisali swoje krótkoterminowe i długoterminowe cele, a następnie omówili je we dwoje.

Sprawdzić Rzeczy, na które można zaoszczędzić – plus nasze cele oszczędnościowe aby uzyskać pełną listę pozycji, które możesz chcieć dodać do swojej listy celów finansowych.