हेमैं नए उद्यमियों से सबसे आम प्रश्नों में से एक उनके सेवानिवृत्ति योजना विकल्पों के बारे में देखता हूं। विशेष रूप से, मैं सोलो 401k बनाम एसईपी आईआरए बनाम सरल आईआरए के बारे में बात करने वाले बहुत से लोगों को देखता हूं।

संक्षेप में, मुझे लगता है कि एसईपी इरा अंशकालिक उद्यमी के लिए एकदम सही उपकरण है, जिसके पास अभी भी काम के माध्यम से 401k है। दूसरी ओर, सोलो 401 (के), किसी के लिए भी बहुत अच्छा है, जो एक व्यक्ति के व्यवसाय में पूरी तरह से स्व-नियोजित है। अंत में, सरल आईआरए सबसे अच्छा है यदि आपने कर्मचारियों को जोड़ना शुरू कर दिया है तो अब सोलो 401 (के) खाते के लिए पात्र नहीं हैं।

इस गाइड में, हम प्रत्येक स्व-नियोजित सेवानिवृत्ति खाते के कर और प्रशासनिक अंतरों को छोटी और लंबी दोनों शर्तों में देखेंगे।

आइए इनमें से प्रत्येक खाते में खुदाई करें ताकि आप मतभेदों को पूरी तरह से समझ सकें।

स्व-रोजगार में सेवानिवृत्ति के लिए बचत करना इतना कठिन क्यों है (फिर भी इतना महत्वपूर्ण!)

जब आप स्व-नियोजित होते हैं तो सेवानिवृत्ति के लिए बचत करना अधिक कठिन हो सकता है, इसका एक कारण यह है कि आपके पास महीने-दर-महीने एक निर्धारित आय नहीं है। और इससे कमी मानसिकता और किसी भी पैसे को जाने का डर हो सकता है।

एक और कारण यह है कि आपको दलालों/आईआरए प्रदाताओं को चुनने से लेकर अपने खाते स्थापित करने तक, वास्तव में हर महीने फंड ट्रांसफर करने तक, सब कुछ खुद करना होगा।

जब आप W2 कर्मचारी के रूप में काम करते हैं, तो इनमें से बहुत से प्रशासनिक कार्यों को HR टीम द्वारा नियंत्रित किया जाता है। आपको बस कुछ दस्तावेजों पर हस्ताक्षर करने हैं और आप अपने रास्ते पर हैं।

लेकिन यह भी एक कारण है कि स्वरोजगार में सेवानिवृत्ति के लिए बचत करना इतना महत्वपूर्ण क्यों है। एक स्व-व्यवसायी व्यवसाय के स्वामी के रूप में, कोई भी आपके लिए यह करने वाला नहीं है। यदि आप स्वयं पहल नहीं करते हैं, तो सेवानिवृत्ति तक पहुँचने पर आपको परेशानी होगी।

एक बोनस के रूप में, आपको विशेष सेवानिवृत्ति खातों तक पहुंच प्राप्त होती है जो नियमित W2 कर्मचारी नहीं करते हैं। न केवल इन छोटे व्यवसाय सेवानिवृत्ति खातों में व्यक्तिगत आईआरए की तुलना में उच्च योगदान सीमाएं होती हैं, बल्कि उन्हें वास्तव में उनके साथ जोड़ा जा सकता है।

यहां तक कि अगर आप एक साइड हसलर हैं, जिसके पास W2 दिन की नौकरी भी है, तो स्व-नियोजित सेवानिवृत्ति खाता खोलना वास्तव में एक स्मार्ट विचार हो सकता है। क्यों? क्योंकि आप अपने पक्ष की ऊधम आय के 100% नहीं, तो एक बड़े बहुमत को कर-आश्रय देने में सक्षम हो सकते हैं।

सोलो 401 (के) (पति / पत्नी को छोड़कर कोई भी कर्मचारी नहीं है)

सोलो 401 (के) ऐसा लगता है जैसे: एक व्यक्ति के लिए एक 401 (के) योजना (यानी कर-आस्थगित सेवानिवृत्ति योजना)। व्यक्ति के व्यवसाय में नियोजित जीवनसाथी के अलावा अन्य कर्मचारी नहीं हो सकते। मालिक का पति या पत्नी सोलो 401 (के) में भाग ले सकता है यदि व्यवसाय का कर्मचारी है।

कई मायनों में, सोलो 401 (के) एक नियमित 401 (के) की तरह काम करता है जो आपको एक नियोक्ता के माध्यम से मिलेगा। सोलो 401 (के) में योगदान पर कर नहीं लगाया जाता है (यानी वे कर योग्य आय को कम करने में मदद करते हैं) जब उनका योगदान होता है। सेवानिवृत्ति (59.5 वर्ष की आयु में) में दंड के बिना सोलो 401 (के) से पैसा निकाला जा सकता है, जब निकाले गए धन पर नियमित आयकर का भुगतान किया जाएगा।

योजना के प्रदाता के आधार पर, आप अपने सोलो 401 (के) से $ 50,000 या मूल्य के 50% तक, जो भी कम हो, पैसे उधार लेने में सक्षम हो सकते हैं। और कई प्रदाता आपको अपने 401 (के) के भीतर विभिन्न प्रकार के निवेश विकल्पों (नकद, सीडी, स्टॉक, बॉन्ड, फंड इत्यादि) से चुनने की अनुमति देंगे।

लेकिन सोलो 401 (के) में अद्वितीय गुणों का भी उचित हिस्सा है। क्योंकि आप अपने व्यवसाय में नियोक्ता और कर्मचारी दोनों हैं, आप सोलो 401 (के) में नियोक्ता और कर्मचारी (वेतन आस्थगित) दोनों भागों का योगदान कर सकते हैं।

कर्मचारी की योगदान सीमा नियमित 401 (के) सीमा के अनुरूप है, जो कि 2020 के लिए $ 19,500 है। ध्यान दें कि ये योगदान आपके द्वारा किए जा रहे किसी अन्य 401 (के) योगदान के साथ साझा किए जाते हैं।

नियोक्ता के योगदान की सीमा मुआवजे के 25% पर निर्धारित है। संयुक्त, सोलो 401 (के) खातों में 2020 के लिए $ 57,000 की कुल वार्षिक योगदान सीमा है।

मेरा पढ़ें सोलो 401k. की पूरी समीक्षा.

एसईपी इरा (साइड हसलर्स के लिए बढ़िया)

सरलीकृत कर्मचारी पेंशन व्यक्तिगत सेवानिवृत्ति व्यवस्था (SEP IRA) एक पारंपरिक IRA के समान है। एक व्यवसाय स्वामी, कर्मचारियों के साथ या बिना, एक SEP IRA स्थापित कर सकता है।

एक एसईपी आईआरए में योगदान कटौती योग्य है और सेवानिवृत्ति (59 1/2 वर्ष की आयु में) तक कर-स्थगित हो जाता है, जब निकाले गए धन पर नियमित आयकर का भुगतान किया जाएगा। आप SEP IRA से उधार नहीं ले सकते। अधिकांश एसईपी आईआरए प्रदाता आपको अपने एसईपी आईआरए के भीतर निवेश विकल्पों के एक बड़े मेनू से चुनने की अनुमति देंगे।

एसईपी इरा में कोई कर्मचारी आस्थगित योगदान नहीं है। सभी योगदान नियोक्ता से आना चाहिए। फिर भी, अधिकतम योगदान सोलो 401k के समान है: मुआवजे का 25%, 2020 के लिए $ 57,000 तक।

तथ्य यह है कि एसईपी इरा मुआवजे के 25% तक योगदान को सीमित करता है और कर्मचारी योगदान की अनुमति नहीं देता है यदि आप पूरी तरह से स्व-नियोजित हैं तो एक समस्या हो सकती है।

मेरा पढ़ें एसईपी आईआरए की पूरी समीक्षा.

सरल आईआरए (सर्वश्रेष्ठ विकल्प जब आप सोलो 401 (के) का उपयोग नहीं कर सकते हैं

सोलो 401 (के) खातों में डाउनसाइड्स में से एक यह है कि वे व्यवसाय मालिकों के लिए पूरी तरह से ऑफ-लिमिट हैं जिनके पास कोई कर्मचारी है। यदि आप किसी कर्मचारी को काम पर रखने का निर्णय लेते हैं, तो आप सोलो 401 (के) को पारंपरिक 401 (के) में बदल देंगे।

और, दुर्भाग्य से, इसका मतलब आमतौर पर बहुत अधिक लालफीताशाही और प्रशासनिक लागत होती है। यदि आपके पास 10 या अधिक कर्मचारी हैं, तो पारंपरिक 401 (के) अभी भी एक अच्छा विकल्प हो सकता है। लेकिन अगर आप सिर्फ दो या तीन लोगों को काम पर रखना चाहते हैं, तो शायद यह ओवरकिल है।

क्या आप एक एसईपी आईआरए खोल सकते हैं? हाँ। लेकिन आपको अपने कर्मचारी के मुआवजे का उतना ही प्रतिशत उनके एसईपी खातों में योगदान करना होगा जितना आप अपने स्वयं के खाते में करते हैं। केवल कुछ कर्मचारियों वाले व्यवसाय के मालिकों के लिए एक बेहतर विकल्प एक SIMPLE IRA खोलना हो सकता है। इन खातों के साथ, आप 2020 के लिए $13,500 तक का योगदान कर सकते हैं।

और नियोक्ता के योगदान की आवश्यकताएं कम डराने वाली हैं। छोटे व्यवसाय के मालिक दो विकल्पों में से एक चुन सकते हैं। सबसे पहले, आप अपने कर्मचारियों के मुआवजे के 3% तक के योगदान का मिलान करना चुन सकते हैं। या, दूसरा, आप प्रत्येक कर्मचारी के लिए फ्लैट 2% अंशदान करना चुन सकते हैं।

यह निर्धारित करने के लिए कि आपके लिए कौन सी विशेष योजना सही है, एक सीपीए या अन्य पेशेवर के साथ बैठना सुनिश्चित करें।

अपने स्व-नियोजित सेवानिवृत्ति खाते की बचत को कैसे ट्रैक करें

क्या आप अपने स्व-नियोजित सेवानिवृत्ति खातों में पर्याप्त बचत कर रहे हैं? उस प्रश्न का उत्तर देने के लिए, आपको सबसे पहले यह जानना होगा कि रिटायर होने के लिए आपको कितने पैसे की आवश्यकता है।

कुछ वित्तीय विशेषज्ञ इसे आपकी "वित्तीय स्वतंत्रता" संख्या के रूप में संदर्भित करते हैं। दूसरे शब्दों में, काम करने के वैकल्पिक होने से पहले आपको कितने पैसे बचाने की आवश्यकता होगी?

उस संख्या को खोजने का एक लोकप्रिय तरीका है कि आप अपना वार्षिक खर्च लें और 25 से गुणा करें (सेवानिवृत्ति में 4% निकासी दर मानकर)। इसलिए यदि आप वर्तमान में प्रति वर्ष $40,000 खर्च करते हैं, तो आपको आर्थिक रूप से स्वतंत्र होने के लिए $ 1 मिलियन बचाने की आवश्यकता होगी।

इसके बाद, विचार करें कि आप कितनी जल्दी आर्थिक रूप से स्वतंत्र होना चाहते हैं। यह अब से 5 साल या 30 साल हो सकता है, यह पूरी तरह आप पर निर्भर है। एक बार जब आप अपनी अनुमानित सेवानिवृत्ति तिथि निर्धारित कर लेते हैं, तो आप समय-समय पर यह देखना चाहेंगे कि आपके खाते ट्रैक पर हैं या नहीं।

आपकी सेवानिवृत्ति बचत पर नज़र रखने के लिए एक बढ़िया उपकरण है ऑनट्रैजेक्टरी वित्तीय नियोजन सॉफ्टवेयर.

OnTrajectory के साथ, आप यह देखने के लिए उन्नत सिमुलेशन चला सकते हैं कि आपकी योजना विभिन्न ऐतिहासिक समयावधियों के दौरान कैसा प्रदर्शन करेगी। और यह महत्वपूर्ण सवालों के जवाब देने में आपकी मदद कर सकता है जैसे कि आपको कितने समय तक काम करने की आवश्यकता होगी या आपका जीवनसाथी पार्ट-टाइम में जा सकता है या नहीं।

OnTrajectory योजनाकार का अपना 14-दिवसीय निःशुल्क परीक्षण प्रारंभ करें।

आप स्व-रोज़गार सेवानिवृत्ति योजना कहाँ खोल सकते हैं?

स्व-रोज़गार सेवानिवृत्ति योजना खोलने के लिए तैयार हैं? शुक्र है, आपके पास बहुत सारे बेहतरीन विकल्प हैं। चाहे आप सोलो 401 (के), एसईपी आईआरए, या सिंपल आईआरए शुरू करना चाहते हों, यहां अपना खाता खोलने पर विचार करने के लिए कुछ स्थान दिए गए हैं।

हरावल

वेंगार्ड दुनिया के सबसे बड़े दलालों में से एक है, जो प्रबंधन के तहत संपत्ति में 5.6 ट्रिलियन डॉलर से अधिक का दावा करता है। वेंगार्ड के बारे में महान चीजों में से एक यह है कि कंपनी सचमुच अपने निवेशकों के स्वामित्व में है। मोहरा अपने ग्राहकों को खुश करने के लिए मौजूद है, शेयरधारकों के बाहर नहीं। वास्तव में, जैसे-जैसे वे बड़े हुए हैं, उन्होंने अपने व्यय अनुपात को बढ़ाने के बजाय लगातार घटाया है।

मोहरा अपने कम लागत वाले इंडेक्स फंड और ईटीएफ के लिए प्रसिद्ध है। लेकिन वे एक तरकीब टट्टू से बहुत दूर हैं। उनके पास लक्ष्य सेवानिवृत्ति निधि और सामाजिक रूप से जिम्मेदार निवेश जैसे अधिक कस्टम विकल्प भी हैं। साथ ही, वे अब अपने वेंगार्ड पर्सनल एडवाइजर सर्विसेज प्लेटफॉर्म के माध्यम से मानव सलाहकारों तक पहुंच प्रदान करते हैं।

आप सोलो 410 (के), एसईपी आईआरए, या सरल आईआरए सहित वेंगार्ड के साथ सचमुच किसी भी प्रकार का स्व-नियोजित सेवानिवृत्ति खाता खोल सकते हैं। वार्षिक शुल्क $20 से $25 प्रति वर्ष तक बहुत कम हैं। और वेंगार्ड का कहना है कि कुछ परिस्थितियों में सेवानिवृत्ति खाता सेवा शुल्क माफ किया जा सकता है।

वेंगार्ड व्यक्तिगत सलाहकार सेवाओं की हमारी समीक्षा पढ़ें.

रॉकेट डॉलर

अधिकांश दलालों के साथ, आपके आईआरए या 401 (के) के अंदर स्टॉक और बॉन्ड में निवेश करना आसान है। लेकिन अगर आप रियल एस्टेट, कीमती धातुओं या स्टार्टअप जैसे अन्य परिसंपत्ति वर्गों में निवेश करना चाहते हैं तो यह आमतौर पर बहुत अधिक कठिन और जटिल होता है।

हालाँकि, रॉकेट डॉलर अपने ग्राहकों के लिए "स्व-निर्देशित" निवेश खाते बनाकर ऐसा करना आसान बनाता है। रॉकेट डॉलर के साथ, आप अपने आईआरए या 401 (के) का उपयोग किसी भी चीज़ में निवेश करने के लिए कर सकते हैं (जब तक आईआरएस द्वारा इसकी अनुमति है)।

जब आप एक नया खाता खोलते हैं तो रॉकेट डॉलर $360 का एकमुश्त सेटअप शुल्क लेता है। उस बिंदु से आगे, आप प्रति माह $15 का एक फ्लैट शुल्क का भुगतान करते हैं। इसे परिप्रेक्ष्य में रखने के लिए, यदि आपने $ 25,000 का निवेश किया है, तो यह 0.72% के वार्षिक शुल्क पर काम करेगा।

ध्यान रखें कि रॉकेट डॉलर का कहना है कि जिस दिन से आप अपने खाते को पूरी तरह से वित्त पोषित करने के लिए अपने सेटअप शुल्क का भुगतान करते हैं, उसमें दो से चार सप्ताह लग सकते हैं। यदि आप शीघ्र सेवा की तलाश में हैं, तो आप उनकी रॉकेट डॉलर गोल्ड योजना चुन सकते हैं, जो 15 दिनों के टर्नअराउंड समय का वादा करती है।

हालांकि, रॉकेट डॉलर गोल्ड के साथ, सेटअप शुल्क बढ़कर $600 हो जाता है और मासिक शुल्क भी $30 प्रति माह अधिक होता है।

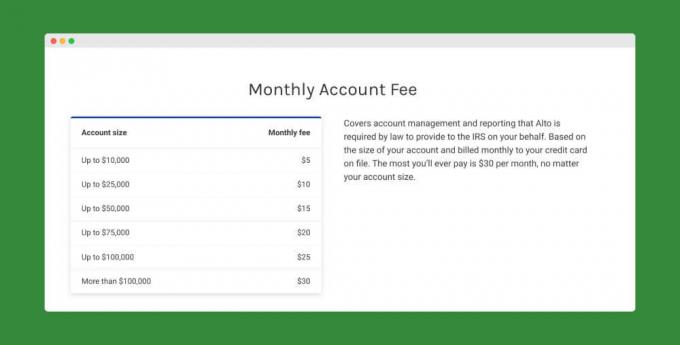

अल्टो

ऑल्टो एक अन्य ब्रोकर है जो आपको वैकल्पिक परिसंपत्ति वर्गों में निवेश करने के लिए अपने सेवानिवृत्ति खाते का उपयोग करने की अनुमति देता है। ऑल्टो इरा खाते के साथ, आप अपनी सेवानिवृत्ति निधि का उपयोग निजी इक्विटी, उद्यम पूंजी, रियल एस्टेट, क्रिप्टोक्यूरेंसी, और बहुत कुछ में निवेश करने के लिए कर सकते हैं।

अपने वैकल्पिक निवेश मंच को संभव बनाने के लिए, ऑल्टो फोर्ज, एंजेललिस्ट, यील्डस्ट्रीट, वीफंडर, एकर ट्रेडर्स और कई अन्य सहित प्रभावशाली भागीदारों के साथ काम करता है। उनके कुछ साझेदार केवल मान्यता प्राप्त निवेशकों के साथ काम करते हैं जबकि अन्य निवेश सभी के लिए उपलब्ध हैं।

वे जो पेशकश करते हैं, उसके लिए ऑल्टो इरा खातों पर शुल्क बहुत ही उचित है। कोई सेटअप शुल्क नहीं है। और मासिक प्रबंधन शुल्क केवल $ 5 प्रति माह (अधिकतम $ 30 है) से शुरू होता है।

AltoIRA भी $5,000 से कम के लेनदेन के लिए कोई लेनदेन शुल्क नहीं लेता है। $५,००० से $१०,००० तक के लेन-देन $२५ शुल्क के साथ आते हैं। और आपके द्वारा कभी भी भुगतान किया जाने वाला अधिकतम लेनदेन शुल्क $150 है।

सुधार

यदि आप अधिक व्यावहारिक निवेश दृष्टिकोण पसंद करते हैं, सुधार एक बढ़िया विकल्प हो सकता है। अन्य रोबो-सलाहकारों की तरह, बेटरमेंट आपको एक विविध पोर्टफोलियो का निर्माण करेगा जो आपके जोखिम प्रोफ़ाइल से मेल खाता है। और वे स्वचालित रूप से आपके खाते को पुनर्संतुलित करते हैं ताकि आप अपने स्टॉक के अनुपात को बॉन्ड के अनुरूप रख सकें जहां आप इसे चाहते हैं।

अभी के लिए, बेटरमेंट केवल व्यक्तिगत आईआरए (पारंपरिक और रोथ दोनों) और एसईपी आईआरए प्रदान करता है। दुर्भाग्य से, वे अभी तक Solo 410(k) या SIMPLE IRA खातों का समर्थन नहीं करते हैं।

बेटरमेंट की फीस केवल 0.25% से शुरू होती है। लेकिन अधिक शुल्क के लिए आप प्रमाणित वित्तीय योजनाकारों तक भी पहुंच प्राप्त कर सकते हैं। आपके खाते के आकार के आधार पर, प्रबंधन के तहत आपकी संपत्ति के 0.40% से 1.50% तक सीएफ़पी पहुंच का खर्च हो सकता है। या आप सीएफ़पी सलाह के लिए एक फ्लैट शुल्क का भुगतान कर सकते हैं - $ 199 से $ 299 तक की कीमतों के साथ।

बेहतरी की मेरी पूरी समीक्षा पढ़ें।

M1 वित्त

डलास, टेक्सास में आधारित, M1 वित्त रोबो-सलाहकार और स्व-निर्देशित निवेश के बीच एक प्रकार का संकर है। एक बार जब आप अपने पैसे का निवेश करने का विकल्प चुन लेते हैं, तो M1 Finance आपके पोर्टफोलियो का प्रबंधन करेगा। इसमें आपके खाते का आवधिक पुनर्संतुलन और लाभांश पुनर्निवेश शामिल है। आपकी एकमात्र जिम्मेदारी है कि आप अपने निवेश का चयन करें और अपने खाते को निधि दें।

सेवा को "पीज़" के रूप में संदर्भित करने के आसपास बनाया गया है। ये व्यक्तिगत पोर्टफोलियो एक्सचेंज ट्रेडेड फंड (ईटीएफ) और व्यक्तिगत स्टॉक का मिश्रण हैं। ईटीएफ रोबो-सलाहकार ब्रह्मांड के प्रमुख हैं। लेकिन, व्यक्तिगत स्टॉक केवल कुछ प्रदाताओं द्वारा पेश किए जाते हैं, और जब वे होते हैं, तो वे आमतौर पर रोबो-सलाहकार द्वारा चुने जाते हैं।

की सबसे सम्मोहक विशेषताओं में से एक M1 वित्त यह है कि रोबो-सलाह देने के लिए कोई शुल्क नहीं है। इसका मतलब है कि कोई वार्षिक सलाहकार शुल्क नहीं, कोई मासिक शुल्क नहीं और कोई ट्रेडिंग शुल्क नहीं। M1 Finance बताता है कि यह पारंपरिक ब्रोकरेज की तरह पैसा बनाता है, लेकिन यह अपना अधिकांश पैसा लेनदेन करने और फीस के बजाय संपत्ति रखने से कमाता है। इसलिए, यह मानते हुए कि ये राजस्व धाराएं एक मजबूत, जीवंत कंपनी का समर्थन करने के लिए पर्याप्त से अधिक हैं, M1 Finance ग्राहकों को बिना किसी शुल्क के निवेश सेवाएं प्रदान करता है।

M1 Finance की हमारी समीक्षा पढ़ें।

सहयोगी निवेश

सहयोगी शायद अपने बैंक खाता उत्पादों के लिए सबसे अच्छी तरह से जाना जाता है। लेकिन उनका सहयोगी निवेश मंच प्रतिस्पर्धी भी है। बेहतरी की तरह, सहयोगी निवेश केवल वर्तमान में पारंपरिक IRAs, Roth IRAs और SEP IRAs प्रदान करता है। लेकिन अगर आप उन प्रकार के खातों में से एक खोलना चाहते हैं, तो Ally Invest एक मजबूत विकल्प हो सकता है।

सबसे पहले, सहयोगी निवेश स्टॉक, ईटीएफ और विकल्पों पर कमीशन मुक्त व्यापार प्रदान करता है। दूसरा, उनके पास कोई न्यूनतम खाता नहीं है। तीसरा, वे एक शक्तिशाली ट्रेडिंग प्लेटफॉर्म प्रदान करते हैं। लेकिन सबसे अच्छा उनका पूरी तरह से हो सकता है नि: शुल्क रोबो-सलाहकार सेवा। सहयोगी निवेश उन्हें प्रबंधित पोर्टफोलियो कहते हैं और वे कम से कम $ 100 के सभी खातों के लिए उपलब्ध हैं।

सहयोगी निवेश की हमारी पूरी समीक्षा देखें.

अंत में, Ally Invest IRA खाताधारकों को विशेष बैंकिंग उत्पादों तक पहुंच प्राप्त होती है, जैसे उच्च-उपज बचत खाते और सीडी. वर्तमान में, उनके IRA ऑनलाइन बचत खाते 1.60% APY के साथ आते हैं और उनकी IRA आपकी दर बढ़ाएँ सीडी में 2.05% है एपीवाई।

योग्य बांड

साथ योग्य, आप अपने द्वारा खरीदे गए बॉन्ड पर निश्चित 5% वार्षिक रिटर्न दर अर्जित करेंगे। संपत्ति-समर्थित लघु व्यवसाय ऋणों में निवेश करने के लिए अपनी बांड आय का उपयोग करके रिटर्न की इस अविश्वसनीय दर की पेशकश करने में सक्षम है। दूसरे शब्दों में, वे केवल उन व्यवसायों में निवेश करते हैं जो वास्तविक संपत्ति (जैसे अचल संपत्ति) के साथ ऋण को सुरक्षित कर सकते हैं।

एसेट-समर्थित ऋणों के बारे में बड़ी बात यह है कि वे उधारदाताओं के लिए काफी कम जोखिम वाले होते हैं। और वर्थ यह सुनिश्चित करने के लिए व्यवसायों पर शोध करने में अतिरिक्त समय व्यतीत करते हैं कि वे वास्तव में एक "योग्य" निवेश हैं। अपने ऋणों की प्रकृति और उधार देने के लिए व्यवसायों को चुनने में उनके उचित परिश्रम के कारण, वर्थ अपने बांड पर 5% रिटर्न का विश्वासपूर्वक वादा करने में सक्षम है।

यदि आपके पास पहले से ही एक स्व-निर्देशित IRA (जैसे रॉकेट डॉलर या ऑल्टो) है, तो आप कर सकते हैं आज ही वर्थ बॉन्ड में निवेश करना शुरू करें. अपना खाता बनाते समय बस यह सुनिश्चित करें कि आपके पास अपनी खाता जानकारी (आपके संरक्षक के नाम सहित) उपलब्ध है। यदि आपके पास वर्तमान में एक स्व-निर्देशित आईआरए नहीं है, तो वर्थी आपको अपने साथी, न्यू डायरेक्शन ट्रस्ट कंपनी के साथ एक खोलने में मदद कर सकता है।

मैंने मोहरा से एक एकल 401 (के) क्यों चुना?

आखिरकार मैंने सोलो 401k चुना क्योंकि अब मैं किसी और के द्वारा नियोजित नहीं था और मेरे पास नियमित 401 (के) तक पहुंच नहीं थी। मैं हर साल आय में दसियों हज़ार डॉलर को टालने में सक्षम होने से चूक गया।

अगर मैं अभी भी किसी और के द्वारा नियोजित किया गया था और मेरे व्यापार अंशकालिक पर काम कर रहा था, तो शायद मैं एक एसईपी आईआरए का इस्तेमाल करता। मुझे यह भी पसंद आया कि मैं किसी समय अपनी पत्नी को योजना में शामिल कर सकता हूं, जो मैंने तब से किया है। अधिकतर मुझे अच्छा लगा कि मैं वास्तव में एक बड़े योगदान के लिए एक नियोक्ता और एक कर्मचारी के रूप में योगदान कर सकता हूं।

अंत में, मैं कहूंगा कि मुझे पसंद आया कि मोहरा ने एक आसान-से-सेटअप सोलो 401k योजना की पेशकश की जो मेरे लिए शुल्क-मुक्त थी क्योंकि मैं उनके वोयाजर सेवा स्तर पर हूं।

आप क्या कहते हैं? आपके हिसाब से कौन सी योजना आपके लिए सही है? सोलो 401k, SEP IRA, या SIMPLE IRA? यदि आपके पास पहले से कोई योजना है, तो आप किस योजना का उपयोग करते हैं और क्यों?![आपको अपने व्यवसाय के लिए कौन सी सेवानिवृत्ति योजना चुननी चाहिए_ [सोलो 401k बनाम एसईपी आईआरए बनाम सरल आईआरए]](/f/9f914ab5e2c8ed21892d31897a5535a1.png)

पढ़ते रहते हैं:

SBA ऋण: वह सब कुछ जो आपको जानना आवश्यक है

तनख्वाह संरक्षण कार्यक्रम (पीपीपी) - हम क्या जानते हैं और कहां आवेदन करें

Azlo Review - फाउंडर्स और फ्रीलांसरों के लिए बिजनेस चेकिंग

बिना अधिक मेहनत किए अपने व्यापार व्यय पर पैसे बचाने के लिए 16 युक्तियाँ